2023年,绿氢“元年”,更是制氢市场“内卷”的第一年。

近日,稳石氢能下线全球首台套10kW AEM电解槽。据悉,该款电解槽是基于2.5kW AEM电解水制氢系统的提高和增强,额定氢气产率2000L/h,实际系统能耗4.5kWh/Nm³,体积功率密度71.4W/L,质量功率密度8.9kg/kW。与AEM电解水制氢系统(2.5kW)相比,AEM电解水制氢系统(10kW)每千瓦制造成本低40%。

阴离子交换膜电解水制氢技术(AEM)是国内制氢企业选择较少的制氢技术路线,相比较而言,阴离子交换膜电解水制氢技术(AEM)是一种新的电解水技术,其能够将碱性电解槽中的的低成本优势与 PEM 的高效率优势相结合。

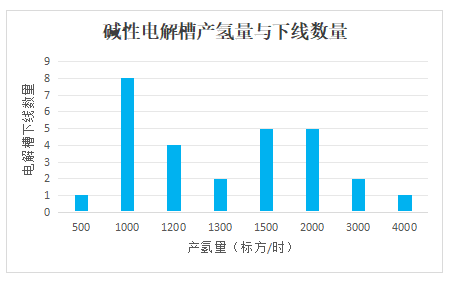

按照工作原理和电解质的不同,电解水制氢技术可分为4种,分别是碱性电解水制氢技术(ALK)、质子交换膜电解水制氢技术(PEM)、高温固体氧化物电解水制氢技术(SOEC)和阴离子交换膜电解水制氢技术(AEM)。

尽管四种技术路线都已经在国内上线,但对于各大制氢厂商而言,四种制氢技术路线仍需要有不同的侧重点。尽管仍有部分制氢技术还未完全成熟,国内制氢市场的“内卷大幕”也已经悄然拉开。

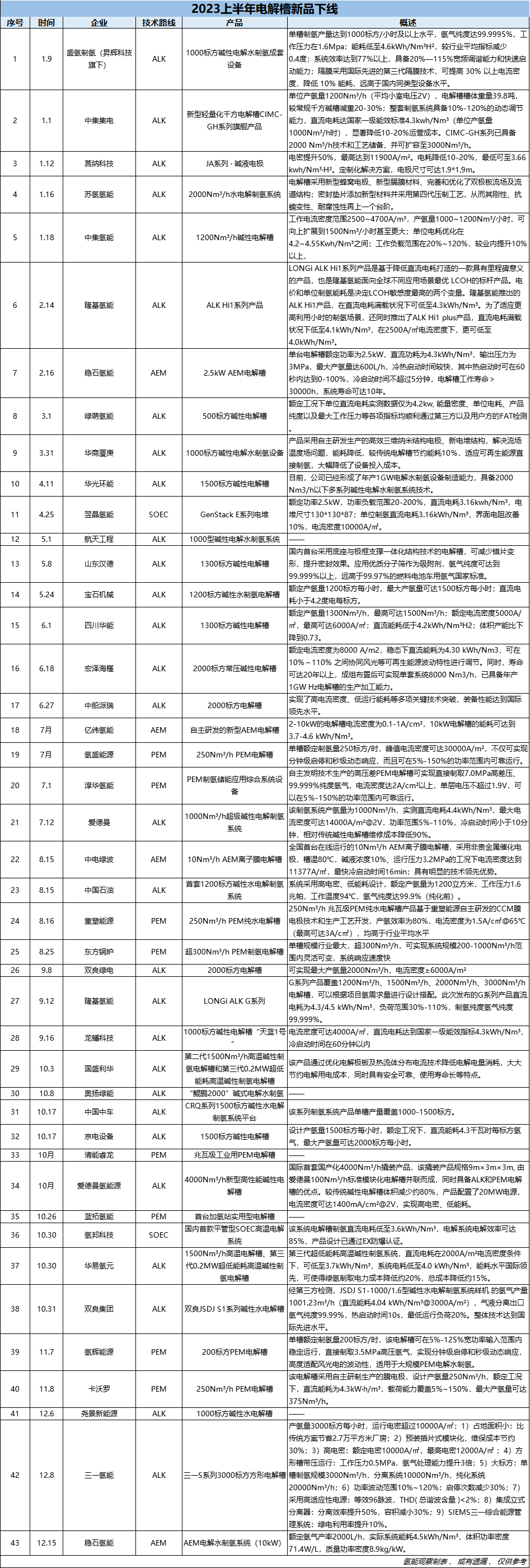

氢能观察统计,2023年全年共有41家企业下线43款新品制氢设备及系统,可谓是绿氢“元年”的最好证明。根据计算,全国每月就有至少3款制氢设备新品下线。

如下图所示:

在43款制氢设备中,有29款制氢设备为碱性电解水制氢(ALK)技术路线,8款制氢设备为质子交换膜电解水制氢(PEM)技术路线,4款制氢设备为阴离子交换膜制氢(AEM)技术路线,而高温固体氧化物电解水制氢(SOEC)技术路线的制氢新品仅有2款。

从图表可以看到,碱性电解水制氢以绝对优势成为目前制氢市场中的技术主流。在技术成熟度、成本以及制氢产量上,碱性电解水制氢技术路线(ALK)无疑更有竞争力。不容忽视的是,尽管以PEM、SOEC、AEM三种技术为主的制氢设备下线较少,但从设备可靠性、适应风光波动性以及制氢效率等方面来看,其他技术路线未来或将有“反超”可能,其代表新品将随着各家产能的推进而逐步亮相。

频频下线:技术开始“内卷

需求催促生产,市场带动研发。进入今年,氢能产业链上游制氢领域可谓是“百花齐放,百家争鸣”。各家接连下线制氢设备,绿氢市场竞争愈演愈烈。竞争的是制氢效率,内卷的是产氢量和直流电耗。

碱性电解水制氢设备产氢量已突破4000标方。今年10月底,爱德曼氢能发布了4000Nm?/h新型高性能碱性电解槽产品。

该产品是国际首套国产化4000Nm³/h撬装产品,由爱德曼100Nm³/h标准模块化电解槽并联而成,同时具备碱性电解水制氢(ALK)和质子交换膜电解水制氢(PEM)两种技术路线的优点,同时体积较传统电解槽减少80%,电流密度可达1400mA/cm²@2V,实现高电密、低能耗。

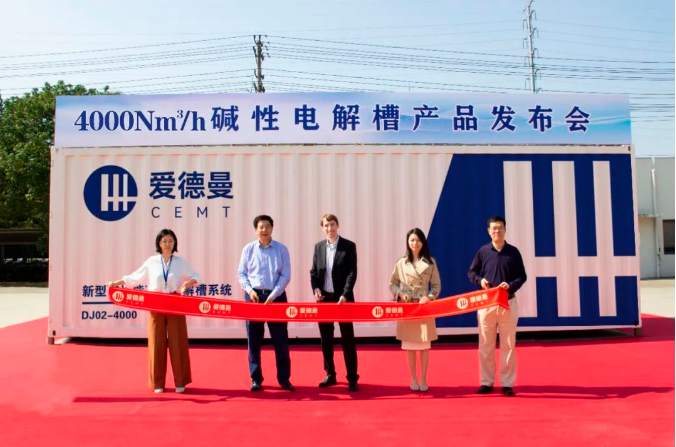

氢能观察统计分析,今年下线的碱性电解槽产氢量一般在1000标方到4000标方之间,直流电耗4.06-4.6kWh/Nm³。其中,1000标方的碱性电解槽下线数量最多,共有8款,1500标方和2000标方碱性电解槽均下线5款,1000—2000标方成为电解槽厂商今年下线的产品中主要产氢区间。

可以说,1000标方至2000标方的产氢量已经是碱性电解槽的“平稳输出”,而2000标方以上的产氢量成为各家“内卷重灾区”。爱德曼氢能4000标方碱性电解槽的下线将国内制氢市场又提升至新的高度。

巧妙的是,爱德曼氢能下线的4000Nm³/h碱性电解槽,是由爱德曼100Nm³/h标准模块化电解槽并联而成。“多个电解槽并联”是制氢厂商提升产氢量的重要手段,也是技术提升的一大亮点。

面临业主方的多种需求,制氢企业应对策略频出。隆基氢能LonGi ALK G系列产品,电解槽产氢量覆盖1200Nm³/h、1500Nm³/h、2000Nm³/h、3000Nm³/h,可以根据项目氢需求量进行设计搭配。这种灵活性设计优势明显,既可以根据需求自行搭配,又在成本上进一步扩大项目效益。

PEM电解水制氢设备优势明显。从今年下线的PEM制氢设备中可以看到,PEM电解槽产氢量在200-300标方之间。整体来看,国内PEM电解槽产氢规模集中在50-200标方之间,200标方以上的产氢量成为比拼重点。国外PEM电解水制氢路线发展较为成熟,据悉,康明斯已经做到了单体电解槽500标方的产氢量。

AEM与SOEC两种制氢路线是国内较少制氢企业在涉及的,但仍有企业十分看好。在今年下线的制氢产品中,AEM电解槽和SOEC电解槽共有5款新品。稳石氢能、中电绿波、亿纬氢能三家氢能企业下线4款AEM电解槽新品,稳石氢能专注于研发AEM电解水制氢技术,其技术团队来源于前央企航天科技集团、前三峡集团以及美国工程院院士专家团队;作为亿纬锂能的控股公司,亿纬氢能是亿纬锂能在燃料电池技术领域的布局体现,亿纬氢能具备阴离子交换膜(AEM)、AEM制氢电解槽、氢燃料电池电堆等核心技术能力;中电绿波前身是1993年成立的北京绿波电力科技公司,近两年随着公司的不断发展,技术路线逐步由碱性电解水制氢(ALK)转向阴离子交换膜制氢(AEM)。

高温固体氧化物电解水制氢技术(SOEC)因其需要提供高温热源,以至于尽管其电解效率较高,但“买账”的制氢企业相对较少。目前国内SOEC电解槽厂商主要是翌晶氢能与氢邦科技。

国产电解槽:成本+补贴,竞争优势超国外

氢能观察从外媒获悉,国外众多企业负责人已经开始呼吁,欧盟绿氢补贴应该只发给欧洲制氢企业,而不是中国制氢供应商。原因是欧洲绿氢市场正在面临欧洲本土制氢企业难以与中国制氢企业竞争的艰难境地。

由于中国制氢企业在电解槽出口上成本更低并且有国家补贴,以至于在价格上比欧洲众多电解槽供应商更有优势。欧洲制氢企业纷纷“抱怨”“这不公平,很难与中国竞争”。甚至欧洲已经开始担忧,十多年前欧洲光伏市场的境遇将会在氢能市场中再次上演。

2010年代时,欧洲对光伏市场的补贴给中国光伏的出口带来了巨大效益,以至于欧洲本土光伏市场逐渐向中国倾斜。

彭博新能源(BloombergNEF)数据显示,中国电解槽生产成本仅为欧洲或美国的三分之一,在碱性电解水制氢技术路线(ALK)中,中国碱性电解槽的生产成本约为350美元/千瓦,而欧美国家碱性电解槽生产成本约为1200美元/千瓦。

近期,欧盟委员会认为中国电解槽的价格大约是欧美电解槽价格的一半。但也有人提出反对意见,认为需要在统一标准的情况下比较。但不可否认的是,中国电解槽的价格将给欧洲制氢市场带来一定程度的冲击。

的确,对于中国制氢厂商而言,虽然国内市场“疯狂内卷”,但国外市场却有很大竞争优势。相比较国外制氢厂商,国产制氢设备在价格上更低,并且国内制氢企业正如“雨后春笋”一般快速出现,这让国外制氢企业倍感压力,竞争对手的增多意味着国外市场将很快被中国制氢厂商占据。

根据公开招中标信息,今年1-12月,已公开招标电解槽的绿氢项目共有19个,合计电解槽招标量达1882MW,合计电解槽超300台套。然而,业内有传言称,众多绿氢项目虽已签约或落地,但工程进展缓慢,电解槽招标及出货速度放缓。

据悉,国内最大的光伏制氢示范项目——新疆库车绿氢示范项目,投产后装机容量运行却不到三分之一。此前业内氢能头部企业代表接受氢能观察采访时表示,“新疆库车项目就是在‘赔钱’”。示范项目尚是如此,更不用说国内其他地区正在规划中的绿氢项目。各地区出台的氢能产业专项政策中均有所提及绿氢产能,《氢能产业中长期发展规划(2021-2035年)》中提到,到2025年,国内可再生能源制氢量达到10-20万吨/年。

分析来看,国内绿氢产能远远未及目标,甚至到2025年时,全国绿氢产能或许难以突破10万吨/年。尽管国内电解槽成本一再下降,面临项目虽已投产但“效率不佳”的窘境,各家供应商出货数据也并不十分乐观。

2023年是绿氢市场开始“起量”的一年,上游绿氢项目开工、投运逐步增多,制氢电解槽下线和中标信息频频出现;此外,下游氢燃料电池汽车交付量也开始加快。由此总结,距离绿氢市场“有价有市”、“叫好又叫座”的时候,或许已经不远。

(文章数据根据公开信息整理,或有遗漏,仅供参考)

切换行业

切换行业

正在加载...

正在加载...