“能源安全是国家安全的基石,能源革命是国家发展的基石”。氢能作为二次能源,其发展潜力被业内普遍看好,氢能可解决未来新型电力系统中大规模可再生电力的储存问题,也可解决未来冶金、化工行业原料低碳化的问题,发展氢能是实现“双碳”目标、保障国家能源安全的必然选择。

一、绿氢规划量爆发,2024 年绿氢项目将迎批量开工

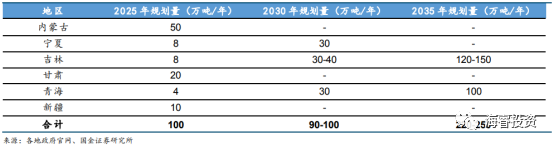

绿氢规划产能高增,2025 年国家规划 10-20 万吨、各地合计达 100 万吨。自国家层面发布《氢能产业发展中长期规划(2021-2035 年)》后,各地积极规划可再生能源制氢。当前已落地绿氢项目产能在 5 万吨左右,根据各地政府发布的相应氢能政策规划,绿氢产能合计规划量到 2025/2030/2035 年已达 100/100/250 万吨,国内绿氢产能规划高增。

图表1:各地 2025/2030/2035 年绿氢规划量达到 100/100/250 万吨/年

政策保障+经济性是绿氢大规模推广应用的两大核心,政策保障是前提、经济性是关键。从政策角度看,各地氢气的政策管理条例开始逐步松绑,绿氢应用限制陆续开放,政策保障条例频出台。根据《氢能产业发展中长期规划(2021—2035年)》的指引,到2025年,我国将形成较为完善的氢能产业发展制度政策环境,产业创新能力显著提高,基本掌握核心技术和制造工艺,初步建立较为完整的供应链和产业体系。届时,燃料电池车辆保有量约5万辆,部署建设一批加氢站。可再生能源制氢量达到10万—20万吨/年,成为新增氢能消费的重要组成部分,实现二氧化碳减排100万—200万吨/年。到2035年,形成氢能产业体系,构建涵盖交通、储能、工业等领域的多元氢能应用生态。

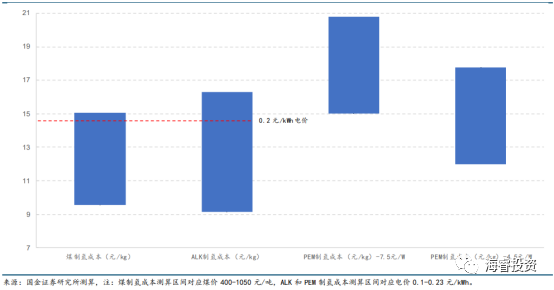

从经济性角度看,光储氢降本背景下,绿氢的经济性开始显露,未来在碳 税驱动下平价进程将加速。现阶段看,政策和经济性两端均初现端倪,在政策限制逐步放 开的前提下,光储氢平价或将成为氢能行业的爆发拐点。光储氢降本驱动绿氢经济性初显,阶段性区域平价可期。绿氢可与灰氢平价,0.2 元/kWh电价时经济性显现。

图表2:电价 0.2 元/kWh 以下时绿氢和灰氢可达成平价

二、绿氢放量高增趋势已成,氢储能大规模应用成优选项

根据政策规划,2025 年电解槽装机量在中性/乐观情况下将达到 19/28GW,目前招标已达GW 级别,2023-2025 年 CAGR 将达 180%,放量高增已成趋势。当前国内氢气供需趋于平衡,化工行业氢气产量/消耗量约 3800/3540 万吨,根据统计和测算的已立项/短期/中期绿氢产能 270/341/9000 万吨看,供给端将高速增长,绿氢消纳问题逐步显现。氢气消纳主要集中在化工、钢铁、储能和交通四大领域。

图表 3:氢气消纳理论极限上亿吨,带动万亿市场规模

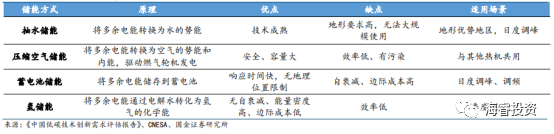

氢储能大规模应用和时间边际成本低,是长周期、大规模储能的优选项,氢能适用于大规模和长周期的储能,具备无自衰减、扩容成本低等特性。氢储能主要指将太阳能、风能等间歇性可再生能源余电或无法并网的弃电,通过电解水制氢的方式储存,可就地消纳、时经燃料电池进行发电或管道、长管车运输等方式供应于下游应用终 端。相较于抽水储能、压缩空气储能、蓄电池储能(锂电)具有无自衰减、扩容成本低、 能量密度大、能源发电转移便捷等优点,凭借其无自衰减的特性,尤其适用于跨周和季 度的储能。基于扩容成本低的特点,即仅需增加氢瓶即可扩充储能容量,适用于大规模的储能。

图表 4:氢储能适用于季度调峰

上游侧耦合风光设备电解水制氢,可解决可再生能源电消纳及上网问题。电消纳及上网 问题随光伏和风电装机规模高增逐步凸显,风光耦合电解水制氢可实现风光装机无地域限制。近十年来,我国光伏和风电成本快速下降,为装机规模快速提升奠定了基础,但 风光发电波动性的特点制约了其进一步扩大规模,因而配储以平抑波动性。现阶段大部 分可再生能源发电终局为上网,储能大多仅作为可再生能源电力上网前电源侧波动性的 暂时储存电力的方案,在光伏和风电大规模装机至一定规模后,上网及电消纳将成为可 预见性需要解决的问题。因此,将风光设备耦合电解槽制取氢气储能,氢气再作为能源使用,将解决储存能量的大规模时空转移特性,实现交通网与能源网的深度耦合。

图表 5:光伏、风电制氢典型场景

三、设备放量以碱性电解槽为主,关键设备部件同迎机遇

绿氢项目的高增将带动制氢设备需求,电解槽作为核心设备将率先受益。同时,配套辅件设备及价值含量高的核心零部件也将同时受益带动。配套辅件设备方面,制氢电源等电气设备对于稳定输入电力起关键作用且成本占比高,核心零部件方面,电极是碱性电解槽中对能耗影响最大、成本最高的零部件。

图表 6:碱性电解槽制氢成本拆分(0.2 元/kwh)

图表 7:电极和制氢电源占碱性电解槽成本比例高

电解槽以碱性电解槽为主流,招标量占比达到 94%。电解槽技术路线当前以碱性电解槽为主,从 2023 年的招标数据看,碱性电解槽招标量(MW)占比达到 94%,PEM 电解槽仅为 6%,碱性 电解槽及相关设备将在 2-3 年内加速发展。

图表8:碱性电解槽招标量占比为 94%,为当前主流技术路线

四、储运:承上启下,氢能规模化应用的关键环节

氢储运是氢能产业链的中间环节,氢的存储运输是连接氢气生产端与需求端的关键桥梁。氢能产业链主要包括上游制氢、中游储氢运氢、加氢站,以及下游多元化的应用场景。由于氢气在常温常压状态下密度极低(仅为空气的1/14)、单位体积储能密度低、易燃易爆等,其特性导致氢能的安全高效输送和储存难度较大。

同根据国际氢能网的数据,氢能储运环节的成本占氢气总成本的30-40%,因此,发展通常情况下,氢气以气态形式存在。目前氢气的储运方式按照物理形态可以大致分为三种:高压气态、液态和固态。其中,高压气态储氢、低温液态储氢已进入商业应用阶段,而有机液态储氢、固体材料储氢相对处于技术开发的早期阶段。

图表 9:不同储氢方式优劣势及产业应用情况对比

加氢站是氢能源大规模使用的必要基础设施。根据氢气来源不同,加氢站可以分为外供氢加氢站和站内制氢加氢站;根据氢气状态不同,加氢站可以分为气态氢加氢站和液态氢加氢站;根据加氢站设备的移动特性,可以划分为固定式加氢站和撬装式加氢站。

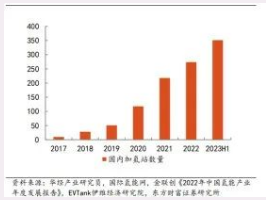

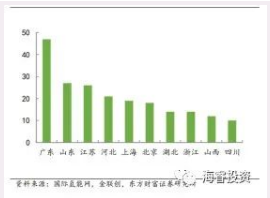

截止 2022 年底,全球在运营的加氢站数量为 814 个,主要集中在亚欧地区,2016 年以来,全球加氢站数量保持快速增长。国内来看,根据 EVTank(伊维经济研究院),截至 2023 年 6 月,中国累计建成加氢站 351 座,主要分布在广东、山东、江苏、上海等地。根据 EVTank 的预测,到 2025 年全国累计建成的加氢站数量有望突破 1000 座。

图表10:2017-2023H1 国内加氢站数量(座)

图表11:截止2022 年各省份加氢站累计建成数量 TOP10

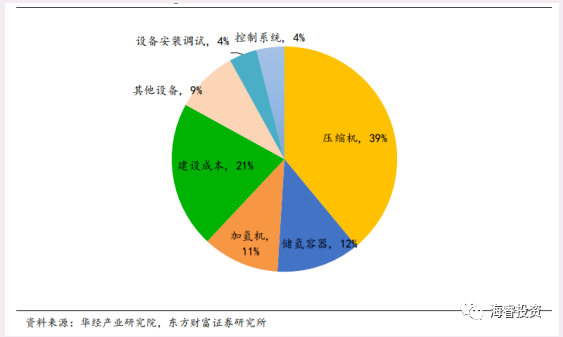

加氢站成本结构中,设备成本占比较高。以 35MPa&1000kg/d 加氢站为例,“三大件”压缩机、储氢瓶组、加氢机占总成本的比例达到 62%,其中压缩机占比最高为 39%。

图表12:35MPa&1000kg/d 加氢站成本结构

压缩机在氢能产业链中应用广泛。氢气生产环节制氢厂需将氢气压缩至相

应储氢瓶中;在管道运输中,需要在运输途中使用氢压机提供动力;氢气送至

加氢站及下游应用端后,需要经过压缩机进行再次压缩储存。

图表13:压缩机在氢能产业链的多元应用场景

压缩机向高压、大排量方向发展,液驱式压缩机关注度持续提升。国内70MPa 加氢站的需求增加,同时大流量加氢站应用增加,对于压缩机而言,意味着高压、大排量的发展趋势。离子压缩机具备集约、高效、不存在污染、能够高压大排量等的特点,被认为是“下一代产品”,但目前成本较高,且不成熟。目前应用较多的隔膜式压缩机和液驱式压缩机,两种相较,隔膜压缩机因为技术成熟度高、密封性好、质量控制更稳定以及工作效率高,被广泛看好,目前占据主流市场。大排量趋势下,液驱式压缩机由于在排量上有优势,同时有模块化设计、体积相对小、维修简单、密封件寿命高等特点,近两年的关注度在持续上升。

切换行业

切换行业

正在加载...

正在加载...