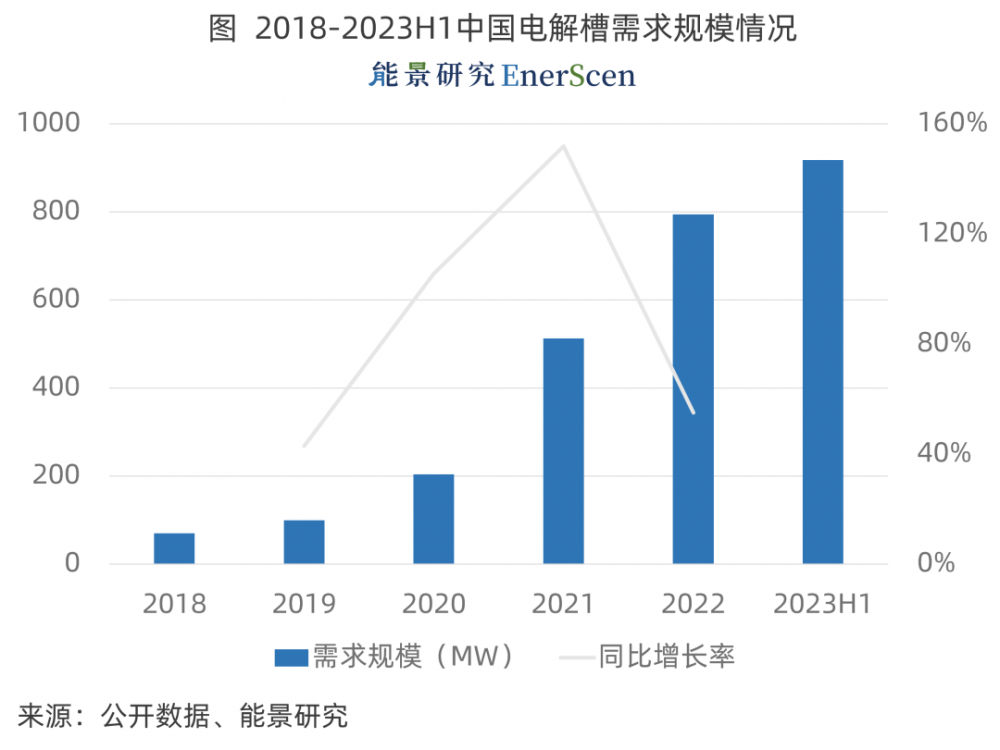

2023H1 电解槽市场需求超过2022年,市场集中度下降。

2023H1 电解槽需求规模快速增长

根据公开资料及能景研究数据库统计,2023上半年中国电解槽需求达到了约920MW。

自2018年以来,中国电解水制氢行业从小规模可再生能源制氢项目技术验证攻关开始,到百兆瓦级项目陆续落地,逐渐步入高速发展阶段,同时制氢电解槽需求规模从2018年的70MW增长至2022年的795MW,年复合增长率高达63%。期间,2018至2021年,电解槽需求规模增长持续加速,仅2022年或受疫情等因素影响,增速有所放缓;到2023年,上半年电解槽的需求规模已经追赶并超越了2022全年,有望继续延续2022年之前的高增长。

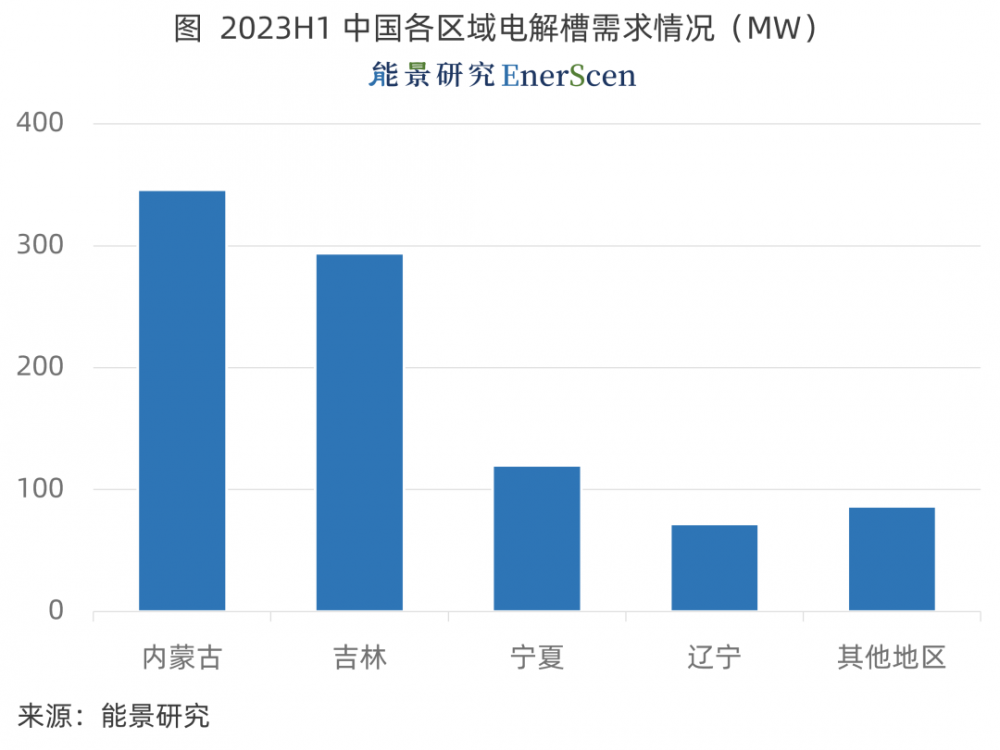

从各区域电解槽需求情况来看,2023上半年内蒙古、吉林、宁夏、辽宁四地区的需求规模约830MW,约占总需求规模的90%。

具体来看,电解槽需求规模大的区域风光等自然资源丰富,可再生能源发电规模大。一方面该区域电力成本将更具经济性,使得电解水制氢将更具成本优势;另一方面该区域有限的负荷侧调节能力难以满足其消纳需求,而氢能能够实现跨季节、跨地域、跨行业的可再生能源调节,解决长周期电量平衡等问题。

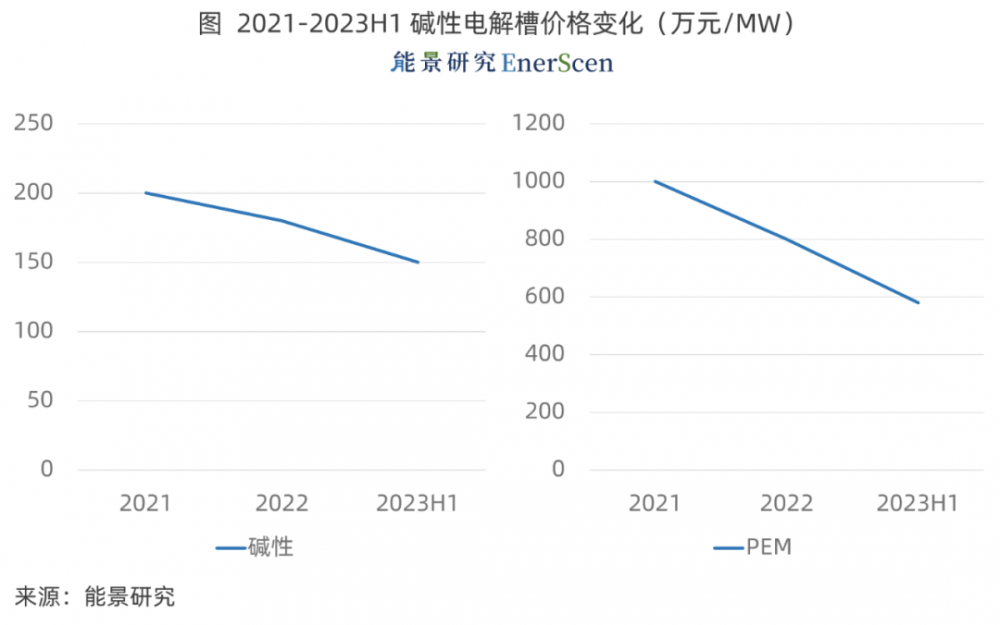

2023H1 碱性电解槽价格较2022年下降16.7%,PEM电解槽下降27.5%

2022年碱性电解槽平均价格约180万元/MW,2023年上半年平均价格约为150万元/MW,较2022年下降16.7%。

2022年PEM电解槽的平均价格约为800 万元/MW;2023年上半年平均价格约为580万元/MW,较2022年下降27.5%。

电解槽降价幅度与其自身降本空间有关。碱性电解槽国产化率达 95%,工艺技术已经十分成熟,通过技术革新降低成本的难度较高;而PEM电解槽核心材料(膜、双极板等)仍较多依赖进口,随着上游原材料国产替代,迎来了较高的降本幅度。

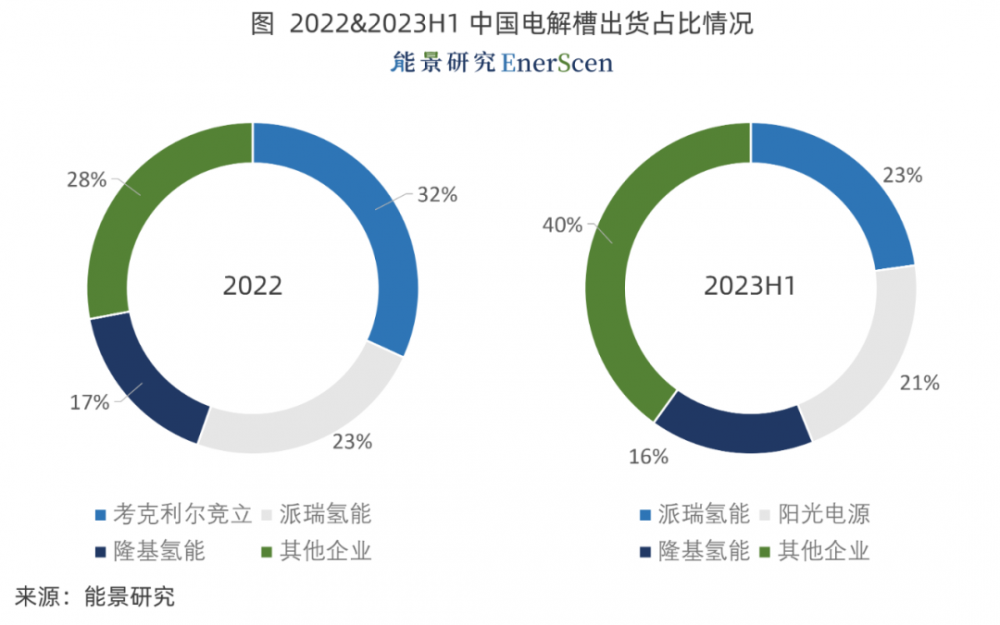

2023H1 市场集中度下降

2022年中国电解槽出货量前三名的厂商分别为:考克利尔竞立、派瑞氢能、隆基氢能,三家企业总市场份额约为72%;

2023上半年中国电解槽出货量前三名的厂商分别为:派瑞氢能、阳光电源、隆基氢能,三家企业总市场份额约为60%。

从前三企业来看,2023年上半年阳光电源跻身前三,而且占比与派瑞、隆基相差不大。进入前三排名与在国内大型制氢项目中的参与度息息相关。一方面上半年电解槽市场主要由大安氢氨一体化项目、大连海水制氢一体化项目等大型制氢项目支撑;另一方面,阳光等前三家企业均参与了多项大型项目,获得多项20 MW以上订单。

从总体格局来看,2023年上半年的市场集中度相较2022年有所下降。前三之外不但市场占比增大、参与企业更多,而且开始逐渐参与到国内大型制氢项目中。比如今年4月份三一氢能中标大安氢氨项目40 MW电解槽等。预计2023年下半年,随着各企业项目参与经验增多、技术得到验证,大型制氢项目逐渐向更多企业敞开,电解槽市场集中度也将进一步下降。