国际石油巨头顺应能源转型潮流,积极谋划发展氢能业务,将其作为未来有效补充接替传统业务的战略性方向。

概述

总体而言,欧洲和日韩石油公司更加积极拓展氢能业务,美国石油公司则相对保守。从战略层面看,欧洲和日韩公司的氢能中长期发展目标更为明确。

从发展策略看,欧洲和日韩公司通过参与产业联盟及资本运作等多样化运营及合作模式发展氢能,而美国公司则是将氢能纳入新能源公司中加以发展。

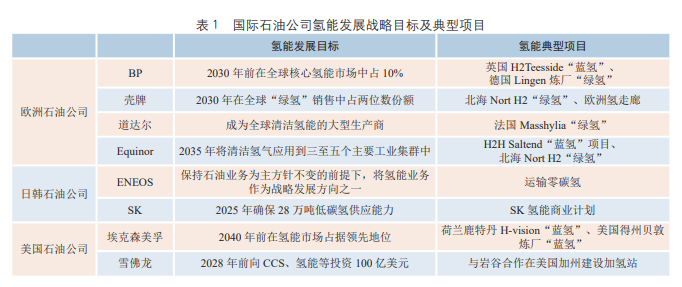

在发展路径上,欧洲公司利用新能源业务优势,采用“电氢一体化”策略发展“绿氢”业务,同时推进“蓝氢”业务;日韩公司加大投入拓展国际市场,致力于打造全球氢能生态圈;美国公司则更注重天然气制氢与碳捕集封存(CCS)技术融合发展,生产“蓝氢”。具体比较详见表1。

欧洲积极布局

欧洲石油公司作为积极布局氢能业务的先行者,在相关国家战略指引下高度重视氢能业务发展,远期目标相对而言更为明确,发展策略多元,发展路径较为清晰。

发展战略上,bp等欧洲石油公司均在2020年提出了2050年实现碳中和的目标,并将氢能作为实现此目标的重要战略发展方向。Equinor(原挪威国家石油)计划到2035年将清洁氢气应用到三至五个主要的工业集群中。bp于2020年8月公布新“十年战略”。

氢能是新战略中唯一提出具体量化市场目标的业务,2030年前在全球核心氢能市场中占据10%份额。壳牌视氢能为未来实现能源转型,并在运输领域实现与纯电动汽车竞争的重要途径。提出到2030年实现在全球“绿氢”销售中占据两位数市场份额的目标。道达尔力争成为全球清洁氢能的大型生产商。

发展策略上,欧洲石油企业通过单独设立氢能专业子公司或氢能事业部,参与氢能产业联盟等多样化运营及合作模式加速氢能业务发展。

2020年bp组织架构变革后“天然气与低碳能源”作为独立业务板块正式成立,氢能成为板块中重要业务部门。其与壳牌、电动车公司Arval、天然气管网公司Cadent等多家企业组成跨行业产业联盟,共同推动英国氢能产业发展。

壳牌成立了新能源子公司,并加入了多个产业联盟,例如致力于推广氢动力卡车运输的H2Accelerate联盟。同时,利用其聚焦可再生能源领域投资的风投部门进行氢能领域投资,参与了氢能飞机初创公司ZeroAvia第三轮融资活动。

发展路径上,欧洲石油公司近期依托新能源业务发展优势,因地制宜布局“电氢一体化”先导示范项目,同时积极推进“蓝氢”发展以促进氢能产业整体规模增长,远期更多聚焦于“绿氢”发展。

bp当前重点推进“灰氢”+碳捕集封存(CCS)制“蓝氢”以及开发“电氢一体化”项目。英国H2Teesside“蓝氢”项目拟在靠近北海碳封存地点,采用天然气制氢+CCS方式将“灰氢”变为“蓝氢”,最终目标是到2030年形成1GW“蓝氢”产能,年捕获封存200万吨二氧化碳,该项目将与由bp主导的NEP碳捕集封存利用项目有效衔接。

同时,bp在德国、澳大利亚等新能源资源禀赋条件较好的国家或地区开发了多个“电氢一体化”项目。壳牌一方面推进“电氢一体化”项目,例如北海NortH2“绿氢”项目利用海上风电制氢,为炼厂提供低碳氢气。

另一方面积极布局氢能交通领域,与戴姆勒卡车合作推进氢能重卡在欧洲的应用。壳牌在其中主要负责建设加氢站串联起多个“绿氢”生产中心。道达尔以“绿氢”发展为主,和法国Engie集团合作打造法国领先的可再生氢生产基地。Equinor现阶段以天然气制氢+CCS制取“蓝氢”为重点发展方向,与法国Engie集团合作探索在比利时、荷兰和法国部署天然气制氢与CCS相结合制“蓝氢”的项目可行性和市场潜力。

日韩稳步推进

日韩主要石油公司在国家氢能战略指引下,稳步发展氢能交通相关业务,围绕氢气“制储运加”各环节进行布局,逐步拓展国际市场,打造氢能生态系统。

发展战略上,日韩公司已提出碳中和发展目标,将氢能作为未来战略发展方向。SK将氢能产业作为未来核心增长动力,致力于通过投资氢能基础设施与其他全球公司建立合作伙伴关系,做大氢能业务,在氢价值链方面成为世界领先公司。ENEOS公司主张在继续保持石油业务为主的前提下,将氢能业务作为战略发展方向之一。

发展策略上,日韩石油公司通过氢能信托基金等资本运作的方式助力氢能业务发展。ENEOS早在2006年就设立了ENEOS氢能信托基金,资助氢能供应链基础性前瞻研究项目。SK与现代汽车等企业宣布成立规模约5000亿韩元的氢能基金,致表1国际石油公司氢能发展战略目标及典型项目氢能发展目标氢能典型项目欧洲石油公司BP2030年前在全球核心氢能市场中占10%英国H2Teesside“蓝氢”、德国Lingen炼厂“绿氢”壳牌2030年在全球“绿氢”销售中占两位数份额北海NortH2“绿氢”、欧洲氢走廊道达尔成为全球清洁氢能的大型生产商法国Masshylia“绿氢”Equinor2035年将清洁氢气应用到三至五个主要工业集群中H2HSaltend“蓝氢”项目、北海NortH2“绿氢”日韩石油公司ENEOS保持石油业务为主方针不变的前提下,将氢能业务作为战略发展方向之一运输零碳氢SK2025年确保28万吨低碳氢供应能力SK氢能商业计划美国石油公司埃克森美孚2040年前在氢能市场占据领先地位荷兰鹿特丹H-vision“蓝氢”、美国得州贝敦炼厂“蓝氢”雪佛龙2028年前向CCS、氢能等投资100亿美元与岩谷合作在美国加州建设加氢站力于推动韩国的氢能产业链中基础设施建设及关键技术研发。

发展路径上,日韩石油公司重视氢能在交通领域布局及氢能储运环节技术研发,近期立足本土市场,中远期逐步向国际市场拓展延伸。ENEOS公司围绕日本氢能战略中的“制储运加”环节进行产业链布局。

近期战略重点是加氢站建设及储运技术研发,曾与昆士兰科技大学合作,首次以甲基环己烷(MCH)的形式从昆士兰向日本运输零碳氢。SK则依托集团现有基础设施,提供有市场竞争力的氢气,同时积极开发燃料电池发电业务。

首先,计划为首都圈供应3万吨液态氢,成为世界最大液氢供应商;其次,由SKE&S推动“蓝氢”生产计划,到2025年,在临近保宁液化天然气终端的地点生产25万吨低碳氢,公司还计划进入其他亚洲主要氢能市场;最后,利用“绿氢”建设终端服务中心,打造“零碳”环保氢能供应体系。在燃料电池领域,SK已与美国氢燃料电池制造商普拉格(PlugPower)达成战略合作,共同加速拓展韩国及其他亚洲地区氢能市场,开发燃料电池系统、加氢站、电解槽等业务。

美国审慎发展

美国石油公司目前在低碳氢能领域更重视依托CCS技术发展“蓝氢”,重点探索氢能在工业、交通难减排领域的应用,少有大型“绿氢”项目计划动向。

发展战略上,美国石油公司提出净零排放目标时间较晚,缺乏较为明确的氢能业务发展目标及路线图。埃克森美孚早先仅设立了上游业务碳减排目标,直至2022年初才公布2050年净零排放目标,其氢能业务发展定位是2040年前在氢能市场占据领先地位。

雪佛龙于2021年底提出2050年实现净零排放的目标。公司表示,将通过能源转型为社会和股东带来双重效益,计划在2028年前向CCS、氢能等低碳业务投资100亿美元。

发展策略上,美国石油公司将氢能作为低碳技术或新能源板块中的组成部分,与其他低碳技术或业务协同发展。埃克森美孚于2021年成立低碳解决方案公司,着力发展CCS、氢能及生物燃料;雪佛龙也于2021年成立新能源公司,氢能成为其中组成部门。

发展路径上,美国石油公司侧重于发展“蓝氢”,对“绿氢”的商业化应用涉及较少,近中期聚焦与CCS结合发展“蓝氢”及对加氢站等基础设施布局。埃克森美孚注重将天然气制氢与CCS相结合生产“蓝氢”,减少碳排放。公司参与了荷兰鹿特丹H–vision“蓝氢”项目,计划利用CCS技术规模化生产“低碳”氢气,该项目合作方还包括bp、Equinor和壳牌;2023年宣布计划在美国得州贝敦炼化工厂建设公司首个低碳足迹氢工厂,将天然气制氢过程排放的绝大部分CO2(约700万吨/年)捕集封存生产“蓝氢”,该世界级项目预计2027—2028年投用。

雪佛龙2005年参与美国能源部氢气示范项目,进入氢能领域时间较早,但并不急于拓展。2020年雪佛龙正式加入世界氢能理事会。近年来,雪佛龙先后与丰田、康明斯等企业建立战略联盟,重点探索氢能在工业和交通领域的应用,计划与岩谷合作,到2026年在加州雪佛龙零售站点建设30座加氢站。

发展策略差异性原因分析

综合分析,资源条件、行业预期、自身特点是造成不同特点差异的主要原因。

不同地区能源资源禀赋各异,能源转型路径不一

欧美日韩对氢能的重视程度各不相同。美国拥有丰富而廉价的化石能源,页岩气革命使其从天然气净进口国转变为净出口国,近年来以天然气大量替代煤炭,使得其向“绿氢”产业进军动力不足。欧洲由于天然气消费大量依赖进口,核电发展受阻,唯有大力发展可再生能源,特别是风能太阳能等新能源,才能实现低碳发展。

风光新能源的发展可与“绿氢”生产紧密结合。同时,随着能源转型进程的快速推进,欧洲工业部门的深度脱碳成为需攻克重点的难题,氢能为工业部门脱碳提供了新的选项。日韩化石能源资源贫瘠,进口依存度居高不下,因此积极探索开发海外资源,实现低碳氢能进口,为国内能源转型发展创造条件。

不同公司行业预期存在差异,发展战略目标有所不同

氢能被国际石油公司认为是未来重要的业务发展方向,但以何种节奏推进氢能业务则由于行业预期的差异而存在不同的战略选择。在较为积极的国家碳减排政策推动下,欧洲石油公司先后宣布2050碳中和的战略目标。

欧洲公司普遍预计石油需求即将达峰,如bp认为全球石油需求在未来10年将会达峰后逐渐下降,当前加快布局氢能业务有利于自身在未来竞争中占据有利地位。

美国公司则认为油气时代短期不会结束。埃克森美孚预计2040年油气仍为主体能源,占比超过50%,而氢能仍然只是一种满足远期需求的能源,将氢能作为未来技术储备。多数公司发布了用于氢能技术研发的投资计划,但并未发布较为明确的氢能业务发展目标。

各公司传统业务资源优势不同,发展路径各有特色

在公司发展战略目标指引下,国际石油公司依托自身业务资源优势,选择了各有特色的氢能业务发展路径。欧洲石油公司风光发电业务已具备一定优势且仍在快速发展,bp公司陆上风电装机容量已超1900MW,Equinor公司致力于成为全球海上风电领先者,道达尔公司提出可再生能源发电到2030年达到100GW。

基于以上风光发电业务优势,欧洲石油公司将制氢业务与风光发电紧密结合,协同发展,在“绿氢”业务领域走在了前列。同时,结合自身业务条件,积极推动“蓝氢”的发展,加快氢能产业规模的增长,做大氢能市场。

而美国石油公司则以油气业务为主体,注重CCS技术研发与应用,埃克森美孚目前碳捕集能力达900万吨,正在积极推进全球20多个CCS项目计划,探索与氢能业务协同发展,生产低碳氢气,而在“绿氢”规模化应用上少有投资。

受限于化石能源依赖进口,本土资源相对有限,日韩公司积极开发海外低碳氢能项目。一方面,探索与澳大利亚等新能源资源丰富的国家建立合作关系,研发先进氢能储运技术,以实现低碳氢能进口。另一方面稳步推动氢能交通的发展,提前布局加氢站等基础设施建设,并加速拓展中国等亚洲地区主要氢能市场。

我国石油公司发展现状及面临问题

发展现状

为助力达成“30·60”目标,以“三桶油”为代表的我国石油公司正在积极实施碳达峰行动方案,推进低碳化转型,竞相布局氢能领域,向碳中和目标迈进。三家公司在氢能业务的发展战略、策略和路径上既有共同点,也存在一定差异。

发展战略上,“三桶油”均确定了碳中和目标,将氢能业务作为低碳转型的路径之一,但定位有所不同。中国石化将氢能定位成新能源核心业务,2022年发布《氢能中长期发展战略》,提出加快打造中国第一氢能公司,远期力争成为世界领先氢能公司的发展目标。

中国石油按照“清洁替代、战略接替、绿色转型”三步走总体部署,氢能产业链将与天然气产业链及可再生能源协同发展,实施“氢能+”零碳燃料升级工程,2050年供氢商品量力争达到国内市场份额的30%以上。中国海油提出要因地制宜发展氢能,已将海上风电制氢纳入战略规划。

发展策略上,“三桶油”通过成立专业子公司及合资合作等方式推动氢能发展。中国石化围绕氢能产业链成立了雄安新能源公司、氢能装备分公司等专业子公司以保障氢能业务发展。

同时运用多种资本运作方式开展合资合作,投资上海重塑、国富氢能等产业链头部企业;与康明斯成立合资公司生产质子交换膜电解水制氢装置;与宝武、一汽、中国氢能联盟等8家单位签署氢能产业链建设合作协议。

中国石油成立氢能研究所,聚焦氢能全产业链关键技术进行研发攻关,并加入中国氢能联盟扩大合作范围。中国海油成立北京新能源分公司,重点围绕开展海陆风光发电、探索培育氢能等业务进行布局。

发展路径上,“三桶油”各有侧重。中国石化依托庞大的加油站网络和炼厂优势,聚焦氢能交通和绿氢炼化两大领域,按照“加氢引领、绿氢示范、双轮驱动、助力减碳”的思路,大力发展氢能一体化业务。

近期以布局加氢站和开展电氢一体化示范项目为主。中国石油近期逐步开启加氢站建设,并将现有制氢能力和副产氢资源与CCS相结合供应“蓝氢”,部署建设20个氢提纯项目。中国海油则依托海洋资源,探索海上风电制氢及储运一体化等氢能技术。

面临问题

我国石油公司在发展氢能业务过程中主要面临以下问题:一是发展战略上,目前尚缺乏清晰明确的氢能长期规划目标,同时氢能战略定位与公司其他战略间可能产生的衔接和协同效应有待挖掘完善。多数公司仅在“十四五”等规划或“双碳”战略中有所提及,氢能远期目标相对模糊。

二是发展策略上,资本运作及合作模式有待丰富。氢能目前仍处在发展初期,需要各方通力合作营造发展环境,同时在此阶段也需要大量资本投入以助力氢能产业跨越死亡谷。在氢能业务发展上的资本运作模式仍较为单一,缺乏跨行业产业联盟等多样化合作模式的运用。

三是发展路径上,与其他业务的融合度有待提升。包括与传统油气能源业务以及与其他新能源业务之间。同时,也需要进一步挖掘公司在氢能制储运用全产业链上的发展潜力,例如上游企业的闲置土地资源、长途运输的天然气管道资源等还有待充分利用。

对我国石油公司发展建议

加强氢能业务顶层设计,采取适宜发展节奏

我国目前已出台《氢能产业发展中长期规划(2021–2035年)》,建议国内公司结合自身实际,编制氢能产业发展战略及远景规划,将氢能业务作为实现双碳目标的重要抓手,与双碳战略有机结合,助力低碳转型发展。前瞻分析能源转型趋势,结合关键时间点形成产业发展路线图。在此基础上,统筹规划好氢能等新能源业务与传统油气业务发展间的关系,可借鉴国际石油公司的方式,以传统能源业务为根基形成稳定现金流,助力氢能等新能源业务平稳度过培育期。把控好氢能业务的投资规模及节奏,科学合理培育氢能业务竞争力。

推动建设国家级氢能产业战略联盟,推进构建氢能生态圈

现阶段氢能仍处于导入期,欧洲和日韩公司多借助产业联盟推进氢能领域的科技创新和大型商业项目开发,合作打造“制储运用”产业链生态圈。国内公司可综合考虑各地区氢能市场成熟度、地方政策支持力度、新能源资源禀赋及公司业务区域布局,选择合适地区打造氢能一体化示范基地,共同构建碳中和产业集群。

与电企、车企及天然气管网等行业龙头企业建立产业联盟,重点考虑推进“油电联盟”,打破行业壁垒,联合攻破跨领域关键发展瓶颈和核心技术装备难题,推动提升关键材料、设备和技术国产化率。同时,中国作为氢能潜力巨大的市场,受到国际石油化工公司的青睐,壳牌等石油公司已经开始加速在中国的氢能产业布局。建议国内公司在发挥自身优势的同时,加强与国际公司合作,以彼之长补己之短,形成双赢局面。

充分利用传统业务资源优势,合理规划发展路径

目前,氢能产业仍在发展初期阶段,不确定性较强。国际石油公司依托自身业务资源优势,注重挖掘氢能业务绿色发展与传统业务低碳减排的结合点,选择了不同的业务发展路径。

国内石油公司可围绕氢能“制储运用”全产业链,理性分析自身业务优势所在,据此选择切入氢能产业的发展领域及路径方式,在相关产业链环节重点布局,加快推进重点先导项目先行先试,尽快打通“蓝氢”、“绿氢”业务链关键堵点。例如,可利用炼厂优势,结合国家政策及资源条件,参照欧洲石油公司部署“绿电—绿氢—炼化”一体化示范项目,因地制宜,选择政策及资源条件较合适的地区率先尝试一体化项目,逐步推广。

同时,对于氢能基础设施要超前规划布局,但对于技术、应用场景、市场规模尚不明朗、成本居高不下的领域要稳慎推进,避免过早过快大规模投入;对于前景看好与不确定性并存的领域,通过设立氢能产业基金、参股、合资合作等多元化资本运作方式稳妥推进,以较低风险将低碳业务范围扩大到原有边界之外,探索可盈利的商业模式,打造氢能经济生态圈。

切换行业

切换行业

正在加载...

正在加载...