几乎所有的人对燃料电池汽车的采购成本都是盯住燃料电池的,包括“以奖代补”的八大件,也是围绕燃料电池系统和核心零部件,车载供氢系统占燃料电池汽车的14%,以目前的成本,如果将35MPaIII型瓶过渡到70MPaIV型瓶,则车载储氢系统的成本还会成倍增加。但车载储氢系统没有补贴,如何通过市场化的路径降低储氢瓶成本成为产业链上一个非常重要的课题。

Industry Observer@01

“氢瓶成本无法下降,燃料电池汽车很难推广”

成本始终都是氢能应用推广需要突破的门槛,从交通领域来看,燃料电池成本下降的路径已经非常清晰,空压机、循环泵等配套零部件规模经济效应也已经显现,示范期的补贴就是帮助相关企业从研发阶段过渡到产业化发展阶段,燃料电池成本从4000元/kW降到1000元/kW可以预期。

目前国内示范车辆基本上都还是采用的35MPa的III型瓶,瓶阀和气瓶产品技术都相对比较成熟,成本在可控范围。但国际市场欧美日韩基本上都采用的是70MPa的IV型瓶。如果储氢瓶达不到70MPa,不仅与国际上燃料电池企业比较没有竞争优势,而且与锂电比较续航里程优势也无法体现,现在示范期主要是测试燃料电池的性能,但真正进入产业化,必须采用70MPa的气瓶。

事实上,现阶段储氢瓶特别是70MPa的III型瓶和IV型瓶的成本也非常高,也就是说,燃料电池汽车的成本除了燃料电池的规模化以外,还需要经历从目前35MPaIII型瓶到国际市场70MPaIV型瓶的过渡阶段。

前不久的一次气体装备展会上,一家气瓶企业的员工发愁:“气瓶成本无法下降,所以,燃料电池汽车很难推广。”他指着公司展位上的IV型瓶跟我说:“你看,这三个70MPa的IV型瓶,价格达到50多万,成本太贵了,仅阀门的成本就去到了20多万,市场怎样接受?”

一般参加展会的都是销售部门的员工,我也是第一次遇到有员工对自己的产品如此没有信心,或许是因为我是业内人士而不是客户所以向我坦诚了公司IV型瓶开发的难度;也可能因为这个员工纯粹只是销售人员,他在抱怨技术人员没有为公司设计出市场可以接受的产品。

我本是想打破沙锅问到底的,但从对方的言谈中我看不到进一步沟通的机会,只能带着这个问题回来查阅资料,并继续跟产业链上的技术人员交流。

Industry Observer@02

“70MPaIV型瓶是方向,但需要突破痛点和难点”

目前国内车载瓶主要采用的是35MPa的III型瓶,碳纤维的性能参数各大厂家均对标日本东丽,应用在高压气瓶领域为T700、T800以及少量的T720系列,碳纤维丝束一般为24K;使用12K碳纤维时,通过增加碳纤维股数的方法达到相同的工艺要求,成本就会相应增加。

III型瓶的20MPa、35MPa气瓶,IV型瓶的20MPa、35MPa、70MPa均使用T700级别的碳纤维。在70MPaIII型瓶,通常使用级别更高的T800、T720级别碳纤维,由于东丽的封锁只能使用韩国晓星的产品。

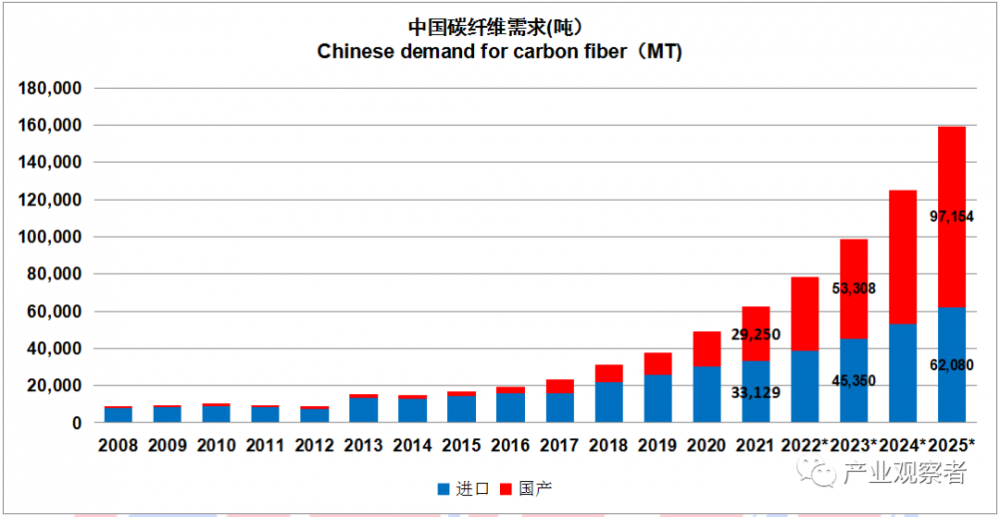

东丽封锁了约1年的对华出口,目前进口碳纤维以韩国晓星TH2550为主,其产品性能优越,缠绕工艺性好,使用在35MPa、70MPa压力等级较高的缠绕气瓶。国外封锁恰恰是国产碳纤维替代的良好契机,也是近年国产化替代快速增长的重要原因。原以为到2025年进口与国产持平,现在看起来,国内主要碳纤维企业都已经上市或正在准备上市,所以产能扩张很快,预计到2022年国产碳纤维与进口量就可以持平。

图1 我国碳纤维进口与国产量变化情况

资料来源:广州赛奥碳纤维技术股份有限公司

目前国内氢瓶碳纤维供应商主要有中复神鹰、光威复材和中安信可以达到气瓶缠绕的要求,不过目前依然以小丝束为主,而且供不应求,T700价格基本上都在200元/kg以上,如果上到T800价格就要翻十倍。

不过,国产碳纤维还存在产品稳定性差,毛纱率高,缠绕工艺性差的问题,大多使用在20MPa的缠绕等级上,35MPa的压力等级也有使用,但在70MPa等级使用较少。且除中复神鹰外,其余品牌的国产碳纤维产量较低,可使用的厂家不多。

III型瓶和IV型瓶的差异在内胆材料的工艺和性能上。中集安瑞科的工程师于海泉说:“从产品结构来看,同样压力的III型瓶和IV型瓶材料成本差别不大,主要成本差异在工艺上,因为IV型瓶塑料内胆不需要热处理,且成型更加容易,所以比铝制内胆的成本更低。问题是,国内IV型瓶需要解决材料耐疲劳性和温度适应性的难点和痛点。解决这些问题就需要摊销成本,所以目前价格比较高。”

70MPa与35PMa的成本差异在阀门上,于海泉说,虽然三个70MPaIV型瓶的阀门成本达不到20万,但目前也有差不多10万左右,这也是非常高的成本,因为70MPa的储氢瓶要求阀门承受的压力更大,集成度更高,所以现在的阀门成本包括了研发费用,研发阶段没有规模,因此阀门的成本很高,未来规模化生产成本有很大的下降空间。

于海泉说,目前国内IV型瓶开发之所以难是因为一些企业操之过急,总希望产品的储氢密度能够达到极致,超越世界先进水平,但研发是需要有积累的,储氢密度的提升、塑料内胆对高温、低温的适应性都是研究IV型瓶需要解决的痛点,这也成为研发阶段的成本。

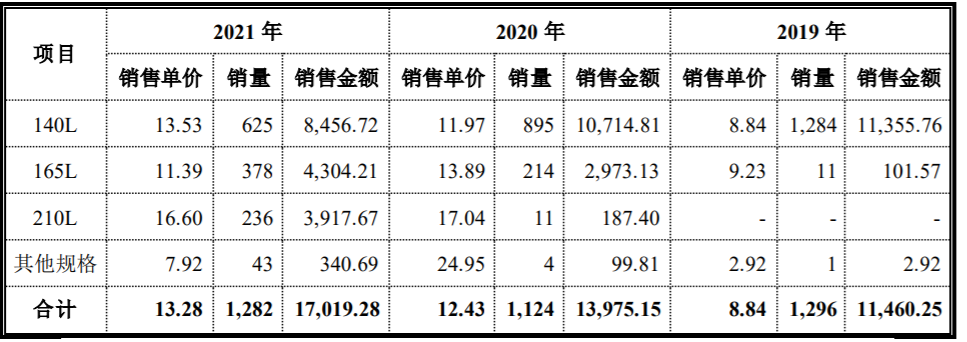

因为气瓶没有补贴,所以,市场就需要承担这一部分研发费用,从已经比较成熟的产品来看,即使现在还没有规模,成熟产品的价格也不算太贵,国富氢能招股说明书显示,公司2019年-2021年气瓶平均价格分别为8.84万元/套,12.43万元/套、13.78万元/套,只是,因为近几年销量没有突破,同一规格的产品价格也没有下降。

表1 国富氢能储氢瓶价格

数据来源:国富氢能招股说明书

如果采用70MPaIV型瓶,短期内因为研发费用成本上升,但长期来看,IV型瓶成本低于III型瓶。

Industry Observer@03

“你们把气瓶做好就行,碳纤维成本不用担心”

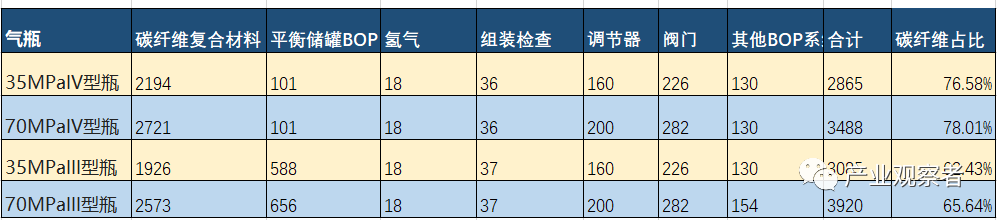

我查阅了几份研究报告,钱鑫在《碳纤维高压储氢气瓶系列专题论述:III型、IV型气瓶成本对比》和《碳纤维高压储氢瓶的结构及成本分析》中引用美国能源部DOE(Department of Energe)的研究结果展示了35MPa、70MPa碳纤维材质IV型瓶的生产成本:

35MPaIV型、70MPaIV型、35MPaIII型、70MPaIII型成本分别为2865美元、3488美元、3085美元、3920美元,其中碳纤维材料占比分别为76.58%、78.01%、62.43%、65.64%。也就是说,碳纤维对氢瓶的成本起着决定性的作用。

表2 35MPa和70MPa气瓶成本比较

数据来源:钱鑫《碳纤维高压储氢气瓶系列专题论述:III型、IV型气瓶成本对比》

碳纤维不同模量级丝束成本相差巨大,其中用于航空领域的碳纤维材料价格远高于民用市场。而储氢瓶是一个要求高性能、低成本的应用端,实际上对碳纤维提出了更高的要求,只有大丝束碳纤维才能达到这一目标,目前,能够满足这一要求的供应商很少,以美国Zoltek(被东丽收购)和德国SGL为主。

以日本东丽公司的标准模量级,其中24KT700S碳纤维,价格最低,按照DOE提供数据价格为20美元/kg;高强中模18KT800S碳纤维价格为58美元/kg;12KT1000G的碳纤维价格高达170美元/kg。

不过广州赛奥碳纤维技术股份有限公司总经理林刚说:“你们把气瓶做好就行,碳纤维成本不用担心。”林刚说,碳纤维依然是一个技术主导型的产业,成本的下降也需要技术上的突破,大丝束、高性能、低成本才是气瓶用碳纤维发展的方向。今年年初130元/kg,现在110元/kg,到今年年底或明年差不多就可以做到100元/kg,距离美国对气瓶成本12美元目标不远。“

林刚预计到12美元(合人民币84元),碳纤维材料企业依然有40-50%的毛利,这主要是48K以上大丝束碳纤维技术的突破和规模经济带来的结果。

表3 2021年不同用途的碳纤维比例与价格

数据来源:广州赛奥碳纤维技术股份有限公司

Industry Observer@04

碳纤维平民化与阀门国产化实现70MPa气瓶经济性

碳纤维材料具有高强度、低质量密度的特征,是人类材料应用的一次革命,但长期以来,碳纤维就像是一个贵族,只能用于”奢侈“领域,如军工领域和高端体育休闲用品。近年来随着大丝束技术的突破和新能源领域的规模化应用,碳纤维综合成本呈下降趋势。

这是一个发展极其漫长的行业,国际市场从发明碳纤维到产业化经历了上百年,我国上世纪60、70年代就开始了碳纤维的研究,但中途因为改革开放而中断,直到2003年后才进入新的发展阶段,而且相关企业都有非常深厚的沉淀,通过技术积累和工艺上的进步推动行业的进步。

碳纤维核心原材料是丙烯腈,吉林碳谷招股说明书显示,国内丙烯腈供应商主要有中石化、中石油、江苏斯尔邦石化有限公司等。从2019年-2021年价格走势来看,丙烯腈价格与石油价格波动有很强的关联性。

图2 丙烯腈价格与同期国际石油价格走势比较

数据来源:万得资讯,吉林碳谷招股说明书。

前几年国内丙烯腈市场处于供不应求,2019年新建产能逐步释放 ,截止2021年7月,国内丙烯腈产能共计258.9万吨/年,在建项目190万吨。

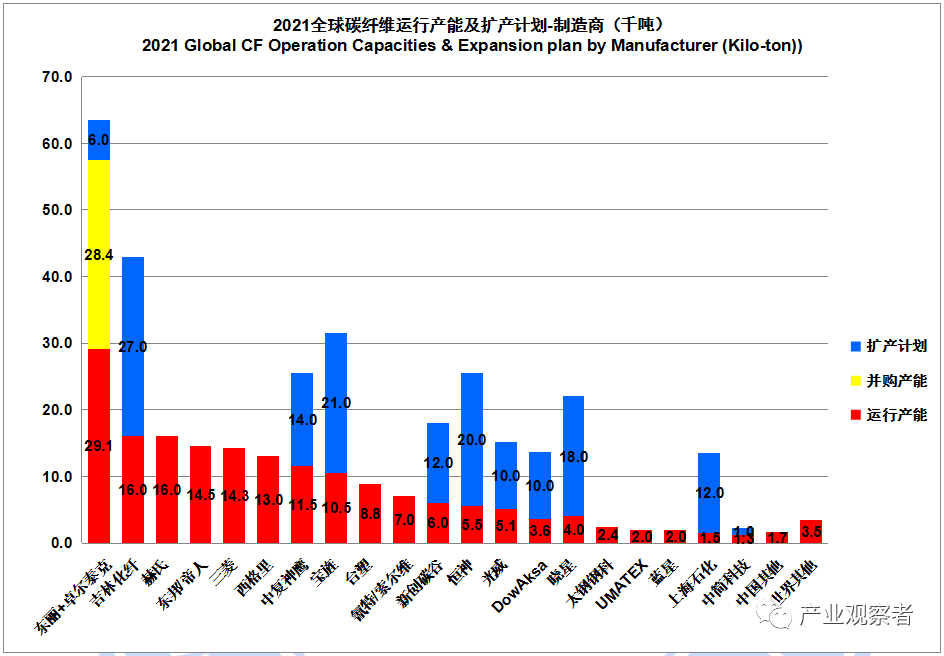

图3 2021年全球碳纤维产能及扩产计划

资料来源:广州赛奥碳纤维技术股份有限公司

近年来,碳纤维民用市场对大丝束碳纤维需求快速增长。大丝束碳纤维通常指碳纤维根数在48000 根即(48k)以上的纤维束,包括50000(50k)、60000(60k)、120000(120k)、360000(360k)等,而小丝束碳纤维指纤维根数小于48k 的碳纤维束,如1000(1k)、3000(3k)、12000(12k)、24000(24k)等。

相比小丝束,大丝束碳纤维最大的优势,就是在相同的生产条件下可大幅度提高碳纤维的单线产能,实现生产的低成本化。而且在复合材料制备过程中的铺层效率也更高,生产成本却能降低约30%以上。民用聚丙烯腈原丝是制备大丝束碳纤维的原丝,通常原丝价格约为制备碳纤维成本的 50~60%左右,因此,大丝束碳纤维的售价可以控制到小丝束碳纤维的50%-60%左右。

大丝束在原丝、聚合、预氧化、碳化等多个系统环节,比小丝束碳纤维的制备技术都更难。比如,生产1k、3k的小丝束碳纤维的一个喷丝板上会有1000个、3000个孔,但生产50K大丝束碳纤维的一个喷丝板上会有50000个孔,工艺上的挑战性大大增加。

所以,大丝束具有高性能低成本的特点,是碳纤维领域“皇冠上的明珠”。据相关数据(2019年)显示,在小丝束碳纤维市场上,日本企业所占有的市场份额占到全球产能的49%;在大丝束碳纤维市场,美国Zoltek占据绝对优势,全球市场份额高达58%;其次是德国SGL,占比31%;日本三菱排在第三,占比9%;这三家企业占据了全球大丝束碳纤维市场份额的98%,其他企业仅占剩余的2%。

如从工艺上,吉林碳谷湿法纺丝技术的纺速已经逐年从纺速55m/min升到100m/min,是一个逐年进步的过程。

上海石化自2016年5月开始研发48K大丝束原丝试验,2018年4月官方称突破了48K大丝束碳纤维,于2021年1月4日举办开工仪式建设2.4万吨大丝束原丝、1.2万吨48K大丝束碳纤维项目。

上海石化工程师黄翔宇说:“从12K小丝束到48K大丝束,并不是把喷丝口数量从1.2万个放大到4.8万个这么简单,中间要走过一条十分艰难的攻关之路,这需要深厚的科研理论作指导,丰富的实践经验作支撑,才能解决很多关键的技术难点,从量变到质变的飞跃。”

即使这样,林刚认为,上海石化的产业化也还需要三年左右才能够满足市场的需求。民用市场有很大的发展空间,压力容器是非常重要的增长点,但林刚说,未来碳纤维一定要走大丝束、高性能和低成本的路线,而且他认为碳纤维行业会出现分化,因为一些企业不在正确的路上。

目前,新增产能主要来自中国,其中上海石化定位大丝束,1.2万吨大丝束项目正在抓紧建设,预计在今年实现6,000吨产能输出。

Industry Observer@05

储氢瓶将成为碳纤维巨大的增量市场

为什么值得投入呢?因为储氢瓶是一个巨大的市场。以中集合思康的产能规划为例,公司一期产能规划10万只瓶子对碳纤维的需求就是4000吨,这相当于国内一家中等规模企业一年的产量。

2021年中国市场车载储氢瓶出货量为30284支,同比增长122.43%,如果按照每个瓶子40kg计算,对碳纤维的需求是1211.36吨,如果达到2025年5万辆车,每个车8个瓶,那么就是16000吨;2030年达到100万辆车,如果40%商用车,60%乘用车,我们可以用40*8*40+60*2*25来模拟计算,则中国市场未来几年车载瓶对碳纤维的累计需求达到15.8万吨,而到2021年,全球碳纤维的需求也只有11.8万吨。

而我们还只算了国内市场的车载瓶,为了提高氢气运输量,现在长管拖车已经开始用到碳纤维缠绕瓶,而一辆碳纤维的长管拖车要用到一吨以上的碳纤维,如果按照一辆长管拖车服务50辆燃料电池汽车计算(现在差不多30辆),则2025年就需要1000辆管束车,如果50%采用碳纤维,未来三年长管拖车带来的需求就是500吨,而到2030年管束车需要的碳纤维需求估计在6000吨以上。

林刚预测2025年压力容器对碳纤维的需求22810吨,如果到2030年增长10倍,则碳纤维的需求量就是22.81万吨。

显然,碳纤维材料和阀门的高性能、低成本是推动储氢瓶规模化的条件,反过来,只有规模化和碳纤维材料的“平民化”才能让碳纤维材料和阀门有更大的发展空间。从2014年-2021年,因为满足市场需求的碳纤维总体上处于供不应求,市场价格一直都很高,碳纤维的价格只有通过技术上突破提高大丝束碳纤维的比例,才可能降低成本进入更大的民用市场。

表4 2014年以来全球碳纤维价格与压力容器用碳纤维价格

数据来源:根据广州赛奥碳纤维技术股份有限公司《全球碳纤维复合材料市场报告》整理。

据国富氢能招股说明书,车载储氢系统占据燃料电池汽车成本的 14%,过去三年国富氢能车载储氢系统平均单价为8.84万元、12.43万元、13.38万元;碳纤维采购价为130.06元/kg、130.87元/kg、166.03元/kg,这基本上代表了35MPaIII型瓶车载储氢系统和碳纤维的市场价格;阀门(应该含加氢站用阀门)平均采购价格1422.96元、1302.96元、1600.44元。

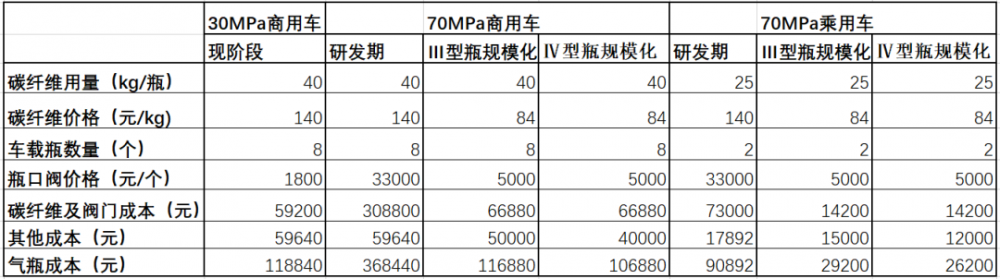

从35MPaIII型瓶到70MPaIII型瓶或IV型瓶,碳纤维材料和瓶阀都有一个过渡期,以目前70MPa碳纤维价格130元/kg-200元/kg,未来大丝束规模化后84元/kg;目前35MPa瓶阀国外价格3000-4000元/个,国内1800元/个;70MPa暂时没有国产阀,国外供应商价格原来最高达到10万/个,现在也有4-5万/个,最低约22000元/个,国内企业未势能源、瀚氢动力、旗磐科技、神通新能源等都在积极研发70MPa瓶口阀,预计国产阀取得上车资格后成本可以降至1万元/个左右,规模化后可以下降至5000元/个。

图4 规模化生产成本下降趋势(模拟)

假设从35MPa过渡到70MPa车载供氢系统碳纤维和瓶口阀以外的成本不变,研发期采用进口瓶阀,商用车供氢系统成本达到37万左右,如果大丝束碳纤维和瓶口阀国产化,规模化生产则商用车的供氢系统基本可以达到现阶段35MPa的成本,如果采用IV型瓶,则成本还可以下降大约10%。

也就是说,尽管从35MPa过渡到70MPa会增加研发费用,但从目前国内碳纤维和阀门企业的布局来看,过渡到70MPaIV型瓶可以实现配套的经济性。除上海石化,吉林碳谷、吉林化工、光威复材、中复神鹰等企业都在开发48K大丝束原丝或碳纤维材料。

表5 模拟70MPa商用车和乘用车车载系统成本

与燃料电池核心零部件一样,国内市场的大丝束碳纤维和70MPa阀门的研发和规模化供应的进度与燃料电池汽车发展目标基本一致。

切换行业

切换行业

正在加载...

正在加载...