11月1日,国鸿氢能拟港交所上市。

11月2日,国富氢能终止沪交所IPO。

10月份以来,包括国富氢能在内已经有三家氢能企业IPO折戟。其中,上海捷氢和上海治臻上市均被上交所中止,理由是财务材料过期。目睹该情况后,国富氢能干脆撤回了上市申请。

国富氢能上市按下暂停键,而国鸿氢能有希望成为继亿华通之后的第二家港股上市的氢能技术公司。聚焦这两家公司的成长轨迹,一个因步子迈太快背后浮现诸多隐忧,一个怀着“鸿芯壮志”全心全意攻坚氢能设备制造。

国富氢能:吸血两家公司

上市前大额突击入股,向来是IPO的“大忌”。

2019年,广发证券三人因突击入股IPO公司,获刑入狱;2020年9月,科创板上市委对煜邦电力展开问询,要求其说明“火速”加盟的股东的入股原因和背景、商业合理性以及是否履行相关的评估备案程序;去年2月,因《中国好声音》成名的公司灿星文化IPO被否,也存在突击入股迹象;同月,证监会发布了《监管规则适用指引-关于申请首发上市企业股东信息披露》,再提从严核查突击入股行为。

而国富氢能身上,也有突击入股的影子浮现。其入股公司数量曾在短期内激增。2020年11月-2021年11月,国富氢能完成了7轮增资,以及4次股权转让,资本快速挪移可能是为了抬高估值。

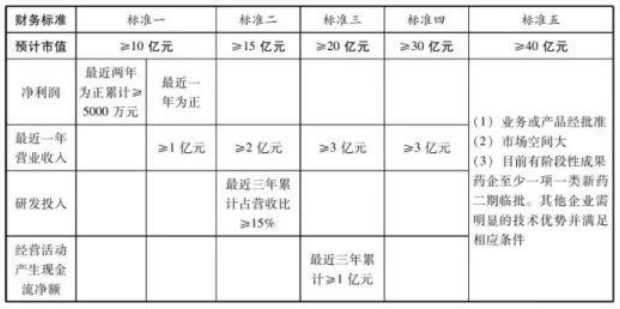

值得注意的是,在2021年8-9月,出现了让公司估值翻倍式增长的融资。在融资后,国富氢能估值30.6亿元,刚好迈过30亿的上市市值线。

▲科创板上市规则第2.1.2条第四项标准规定:预计市值不低于人民币30亿元,且最近一年营业收入不低于人民币3亿元

在营收上,国富氢能亦在第三季度实现了营收突增,增长幅度高达98.58%,四季度回落至31.24%,全年营收为3.3亿元,恰好超过了3亿元的上市标准线。

短短几个月内,国富氢能融资和收入双双实现突飞猛进。回顾国富氢能及其投资方、实控人变更的时间线,又能发现出不少矛盾之处。

a.资本辗转、实控人频变

国富氢能的实控人邬品芳,曾经手握一家上市公司富瑞特装。

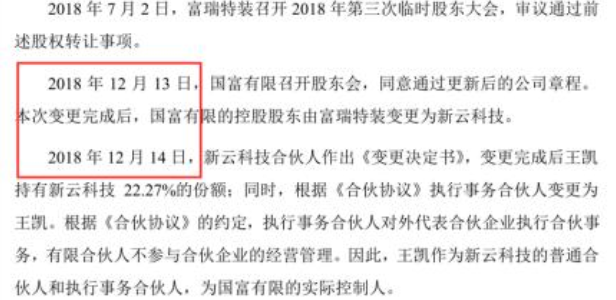

2016年,邬品芳创立富瑞氢能(后更名为“国富氢能”)并定增募资,当时新云科技认缴了该氢能公司30%的股份。而在拿到这笔新云科技的投资后,2018年,富瑞特装就将富瑞氢能转让出去了。转让方正是新云科技。

▲2018年12月13日,国富有限(富瑞氢能)刚完成控股股东变更,第二天,新云科技的王凯就成为了国富氢能的实际控制人

这一举动引来交易所五连问,内容直指资产出售的原因及合理性、交易估值的合理性及交易作价的公允性,以及是否存在利润调节、利益输送的动机等问题。

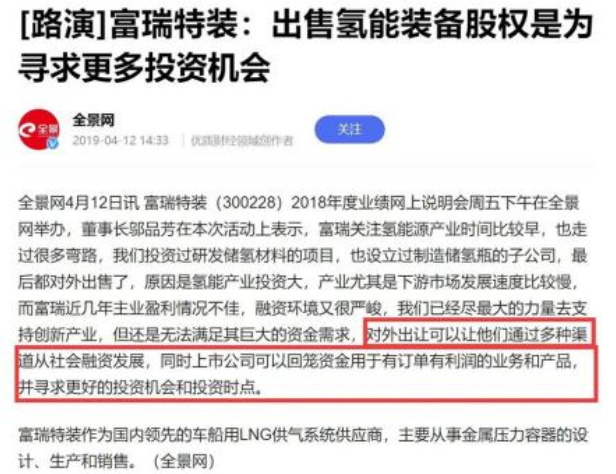

富瑞特装的回复概括起来——这笔交易让公司赚了3000万,已继续加大对氢能的投入,但没实力,也没信心。

▲邬董事长的回答相当专业

不过,在把国富氢能转让出去后,邬品芳对国富氢能一直保持关照:把股权完全卖给关联方后,为了支持国富氢能的继续发展,富瑞特装还向国富氢能转让了土地使用权、打折转让了氢能发展的成套设备。

2019年,邬品芳从富瑞特装离职,接着又通过数次份额转让和股权激励,在2020年成为新云科技的第一大份额持有人,并再度成为国富氢能的实控人。

▲不到4个月,国富氢能实控人在邬品芳和王凯间来回变更

b.身陷亏损,仍成立新公司

如今,在邬品芳的操盘下,富瑞特装持续向国富氢能输送资金,成功孵化出了国富氢能上市前近80亿的估值。而富瑞特装在为国富氢能持续付出后,是庄家已去,惨淡收场(市值不足10亿,2022年前三季度归母净利润-1亿元)。

在国富氢能递交IPO申请书的20天前,即6月9日,富瑞特装又在上海成立了氢能源项目公司,公司注册资本5000万。从对氢能没有信心到手握两家氢能源公司,邬品芳态度的转变让人从侧面感受到了当下氢能赛道的火热程度。

但即使恰逢氢能风口,国富氢能近几年亏损也在逐步放大。2019年-2021年,公司净利润分别为-0.18亿元、-0.63亿元、-0.70亿元。这样的财务表现,并不符合科创板“高增长”的预期。

国鸿氢能:脚踏实地

国鸿氢能,与国富氢能一字之差,但前者是国内领先的氢燃料电池电堆生产商,已连续 5 年市占率第一。并且公司发展是一步一个脚印,可眼见其成长路线的一家氢能源公司。

国鸿氢能成立于2015年,产品包括柔性石墨双极板、燃料电池电堆、燃料电池系统、燃料电池空气过滤器、固定式燃料电池发电系统等;

公司2016年推动全国首条商业化氢能公交示范线投入运营(已实现);

2017年建成燃料电池电堆生产线;

2019年助力我国首批氢燃料电池汽车出口国外(飞驰氢燃料电池汽车);

2020年推出鸿芯GI电堆,开启电堆成本价“1”字头时代,2022年发布新一代电堆产品——鸿芯GIII电堆和鸿途H系列系统,是全球最大功率石墨板燃料电池电堆及系统。

▲2016年,全国首条氢能源城市公交车示范线路在佛山开通

同时,国鸿氢能的重要股东——美锦能源,在氢能领域没有出现过“试一试不行就走”的情况。

2019年,美锦能源向国鸿氢能增资1.8亿元。同年,美锦能源披露,公司半年内豪掷200亿元,投资3个氢能项目。而截至2018年12月31日,美锦能源货币资金仅为12.32亿元。可见美锦能源对氢能的支持不留余力。

2014年-2015年,美锦能源连续亏损,尤其2015年亏损近4个亿,到2018年,公司股价更是拦腰跌到2.9元/股,曾是山西首富的姚俊良家族,财富大幅缩水118亿元。在此背景下,姚俊良决定放手一搏,重押氢能。

近日,姚俊良公开表示,在不伤筋动骨的情况下,可以开展氢能业务模式探索,借用已有优势迅速建立起自己的业务壁垒;美锦能源董事、副总裁姚锦丽也在一场研讨会指出了美锦能源入局氢能的优势,即传统能源企业有发展氢能的根基,而国鸿氢能一直以来的优异成绩,印证了姚俊良的选择是正确的。

此外,美锦能源旗下多家氢能公司目前已形成协同。具体联动模式是——国鸿氢能从鸿基创能购买膜电极,后生产电堆,再卖给飞驰汽车。购买兄弟公司的膜电极,可降低国鸿氢能的成本,这可以使国鸿氢能在盈利水平上实现提升。

随着国内氢能与燃料电池产业进入了新时代,氢能公司们也进入了加速发展阶段,但在公司发展的背后,是资本挪移的帽子游戏,还是关于拓展新产业的脚踏实地,还需仔细甄别。

切换行业

切换行业

正在加载...

正在加载...