我国氢能产业仍处于发展初期,但基础良好,未来成长空间大。

氢是宇宙中最基本的物质和能量元素,太阳诞生之前它就已经存在,宇宙一切物质都出自于氢。氢能是一种来源广泛、清洁无碳、灵活高效、应用场景丰富的二次能源,科技含量高、覆盖范围广、产业链条长、社会经济效益明显,在实现双碳的目标背景下,发展氢能成为实现能源战略转型、保障能源安全的必经之路。

一、氢能是最理想的清洁能源

纵向看能源使用历史,环境保护意识的增强推动能源利用向着绿色、清洁化的方向发展。从最开始的草木发展到如今的风能、太阳能、核能、地热能等多种形式, 能源使用过程的污染物排放逐渐降低,这代表着人类能源使用的方向。而目前已知的所有能源中,最为清洁的是氢能,氢气使用过程产物是水,可以真正做到零排放、无污染,被看做是最具应用前景的能源之一,或成为能源使用的终极形式。

人类对能源的使用历史

二、中国发展氢能的必要性

1.我国碳排放总量居世界第一位

自2019年6月,我国向联合国提交了《中华人民共和国气候变化第三次国家信息通报》和《中华人民共和国气候变化第二次两年更新报告》,其中透露我国2010年和2014年的全国温室气体排放量分别为105.44亿吨和123.01亿吨二氧化碳当量后,此后就没有观察到官方公布的最新数据。

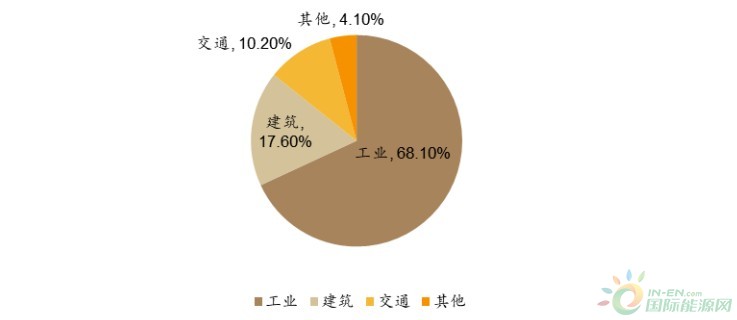

根据中科院院士丁仲礼及清华大学关大博教授团队做的中国碳核算数据库(CEADs)的估算,我国当前二氧化碳年排放量约在100亿吨左右,约为全球总排放量的四分之一。其中发电(供热)的占比为45%,工业占比39%,交通占比10%。而发电(供热)的主要终端消费者为工业(64.6%)和建筑(28%)。根据碳排放交易网,二氧化碳的主要排放源为工业68.1%、建筑17.6%与交通10.2%。

资料来源:碳排放交易网、德邦研究所

2. 我国石化能源供给存在结构风险

我国一次能源消费总量中,化石能源消费占比近85%,高于世界平均水平。

中国原油进口量多年来维持高位,超过70%的原油都需要依赖进口,据国家发改委和海关总署统计,2021年原油进口量为5.13亿吨,主要进口沙特、俄罗斯、伊拉克、安哥拉、阿联酋等国家,进口依赖度72.05%。今年上半年国际原油价格多次上调,进口成本大幅增长,同时存在多种因素影响导致的减产限供风险。

我国天然气产量不足,进口依赖度大。近年来我国天然气产量在不断升高,但是消费量也在不断提高,天然气的供给远低于需求,2018年起至今进口依赖度超过40%。美国和俄罗斯占有绝大部分天然气资源,分别占22%和17%,受俄乌战争影响,俄罗斯产量与出口均减少,导致天然气价格持续增加。

3. 我国在发展氢能上具有良好的资源禀赋条件

根据《中国氢能源及燃料电池产业白皮书2020》,当前我国氢气产能约每年4100万吨,产量约3342万吨,是世界第一产氢国,也是氢能产量增速最快的国家之一。到2030年,我国可再生能源制氢有望实现平价,在2060年,碳中和情境下可再生能源制氢规模有望达到1亿吨。

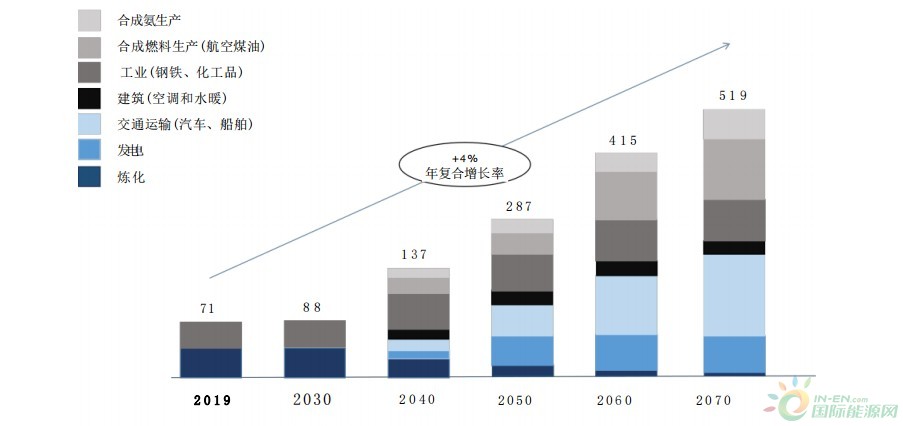

需求方面,国际能源署预测,到2070年全球对氢气的需求将达到5.2亿吨。

全球产业对对氢气的需求(单位:百万吨):

数据来源:国际能源署(IEA)、普华永道、麦肯锡

目前国内已初步掌握氢能制备、储运、加注、燃料电池和系统集成等主要技术和生产工艺,在部分区域实现燃料电池汽车小规模示范应用。全产业链规模以上工业企业超过300家,集中分布在长三角、粤港澳大湾区、京津冀等区域。总体来看,我国氢能产业仍处于发展初期,但基础良好,未来成长空间大。

4.氢能战略已成为国家发展的大战略

双碳背景下,零碳电力+氢能是各国推进能源体系变革的方向,可实现自给自足的供应,是我国能源安全发展的重要一环。

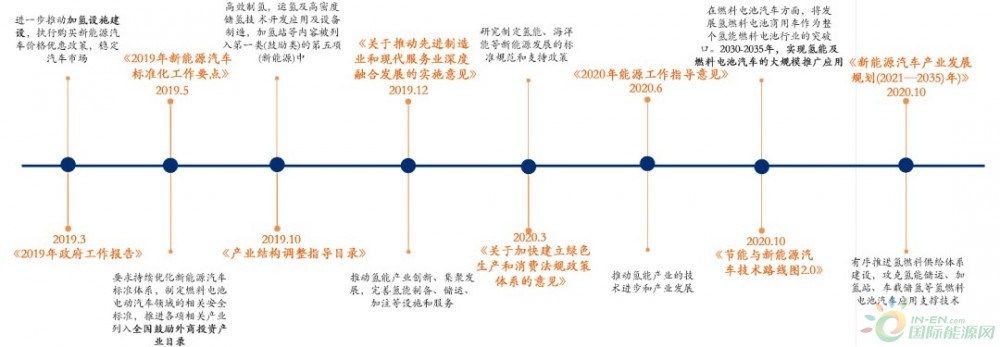

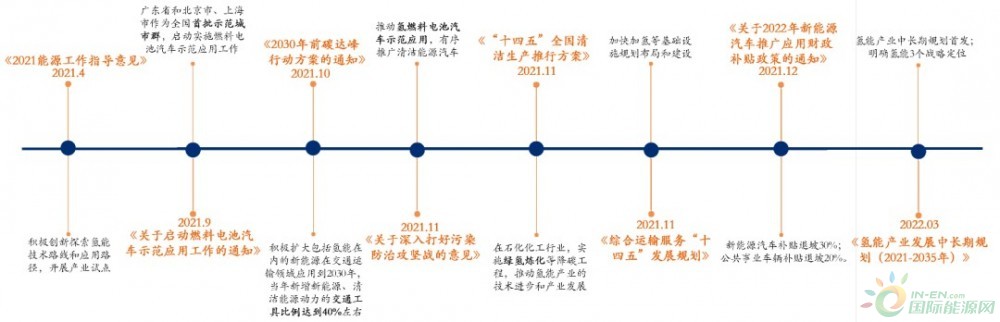

自上世纪90年代初,全球重新掀起了燃料电池的研发热潮,我国也开始大力支持燃料电池的研发。2019年,氢能首次写入政府工作报告,2022年3月,多部门联合印发《氢能产业发展中长期规划(2021-2035年)》发布,明确支持氢能全产业链发展。此外,今年(2022年)已有多项文件明确提出支持氢能发展的政策,氢能产业发展将在政策扶持下不断加速。

资料来源:各政府部门网站、东吴证券研究所

三、氢能产业链条长,提供经济增长强劲动力

1.氢能产业链

从产业角度看,氢能产业链条长,从上游氢气制取—储运—加注—能量转换—终端应用,涉及到能源、化工、交通等多个行业。中国氢能联盟数据显示,到2025年,我国氢能产业产值将达1万亿元。

氢能产业链示意图:

数据来源:中国氢能产业发展报告2020

2. 制氢:多路线齐头并进,绿氢占比有望提升

目前国际主流的制氢技术是天然气制氢,我国则以煤制氢为主。化石能源制氢是全球制氢技术的主流选择,其原因是化石能源制氢的成本较低,而天然气重整制氢由于清洁性好、效率高、成本相对较低,占到全球48%。

我国能源结构为“富煤少气”,煤制氢成本要低于天然气制氢,因而国内煤制氢占比最大,为62%,其次为占比19%的天然气重整制氢以及占比最少,仅为1%的电解水制氢。

从技术路径看,可再生能源电解水制氢、CCUS化石能源制氢、生物质制氢是未来三种低碳制氢的技术选择。其中电解水制氢纯度等级高,杂质气体少,易与可再生能源结合,是真正意义上零二氧化碳排放的制氢方式,随着可再生能源电价进一步下降、电解槽降本、技术进步带来能效提升等,可再生能源电解水制氢将是最理想的制氢方式。

从全球在建或计划项目看,基于低碳制氢技术的氢气产量在2030年前会保持迅速增长,到2050年,全球51%的氢气产量将由可再生能源电解水制氢技术提供。因此,可再生能源电解水制氢被全球视为未来最有潜力的制氢技术。

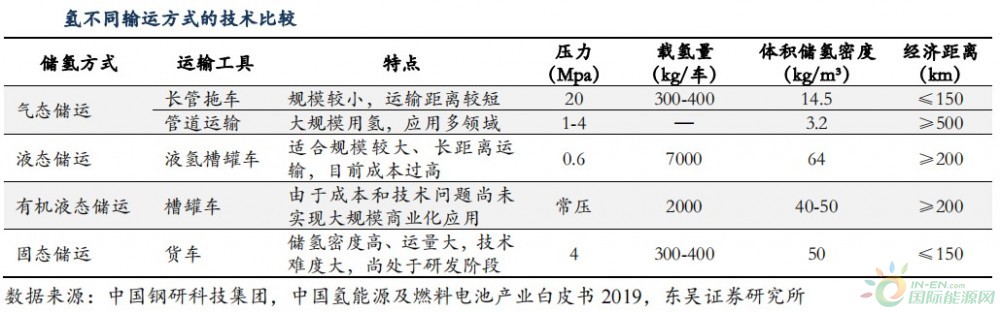

3. 储运:高压气态配合长管拖车为主,需技术革新、降成本

氢储运的最佳方式根据运输距离、装载规模等不同应用场景变化。高压气态长管拖车是中国目前最常用的氢储运方式,随着用氢规模扩大、运输距离增长,需提高气氢运输压力或采用液氢槽车、输氢管道等方案才能满足高效经济的要求。

根据氢的物理特性与储存行为特点,可将各类储氢方式分为:压缩气态储氢、低温液态储氢、液氨/甲醇储氢、吸附储氢(氢化物/液体有机氢载体(LOHC))等。

压缩气态储氢,以其技术难度低、初始投资成本低、适配当前氢能产业发展等特征优势,在国内外广泛应用。低温液态储氢在国外应用较多,国内的应用基本仅限于航空领域,民用领域尚未得到规模推广。液氨/甲醇储氢、氢化物吸附储氢、LOHC储氢等技术目前国内产业化极少,基本处于小规模实验阶段。

针对氢气的储存方式,主要有气氢长管拖车运输、气氢管道运输和液氢槽罐车运输。目前 300km以下的短距离运输,液氢管道运输成本和气氢拖车拥有成本优势,400km以上的长距离运输则液氢罐车更具优势。

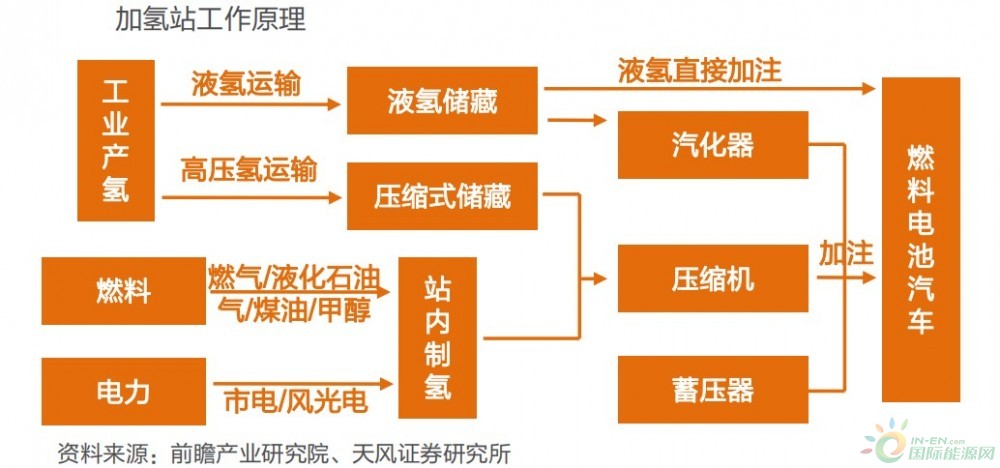

4. 加氢站:普及氢能及燃料电池汽车的基础

加氢站是氢燃料电池产业化、商业化的重要基础设施。通过将不同来源的氢气利用压缩机增压储存在站内的高压罐中,再通过加氢机为氢燃料电池汽车加注氢气。

加氢站按站内氢气储存形态来分,可以分为气氢加氢站、液氢加氢站;按氢气来源分类,可以分为外供氢加氢站和内制氢加氢站;按建设形式来分,可以分为固定式加氢站、撬装式加氢站和移动式加氢站。目前,我国加氢站主要为高压氢气储存加氢站,以外供加氢为主。

从技术路径来看,全球已建成加氢站包括高压气态加氢站和液氢加氢站两大类,其中高压气态加氢站分为35MPa和70MPa两类压力规格。全球累计建成加氢站中液氢加氢站、70MPa高压气态加氢站占比较高,主要集中在海外美国、日本等国家,中国现有加氢站以35MPa高压气态加氢站为主,加注能力受限,未来随着中国燃料电池汽车的推广,预计70MPa加氢站和液氢加氢站有望得到快速推广。

截至 2022年7月,中国共有加氢站218座,在2017-2021年复合增长率高达116%。根据《节能与新能源汽车技术路线图 2.0》相关规划,到2025年,我国加氢站的建设目标为至少1,000座,到2030至2035年加氢站的建设目标为至少5,000座。

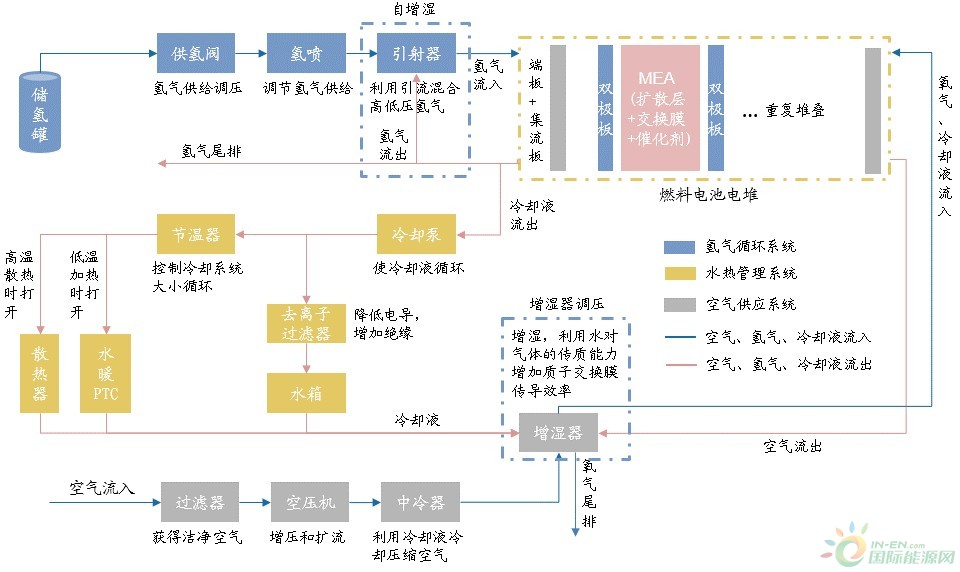

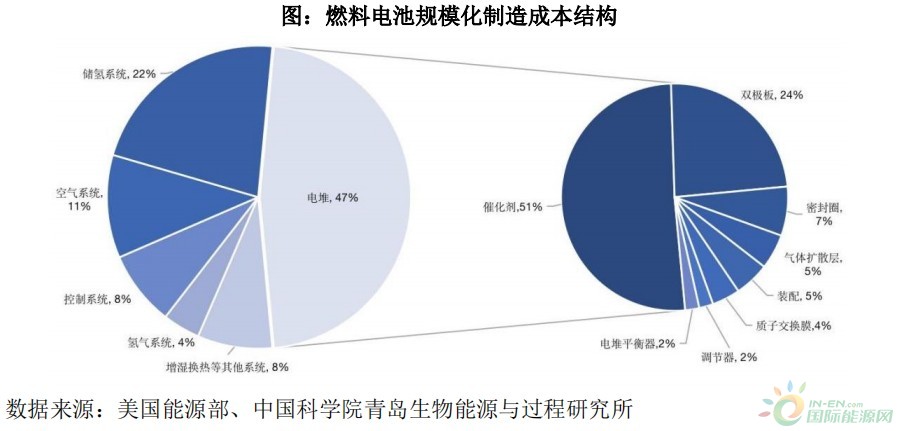

5. 氢燃料电池:氢能源应用的发动机

燃料电池装置有助于实现氢能的移动化,轻量化和大规模普及,可广泛应用在交通、工业、建筑、军事等场景。随着数字化技术不断深入,无人驾驶、互联网数据中心、军事装备等领域将极大丰富燃料电池的应用场景。

氢燃料电池系统主要由质子交换膜燃料电池电堆及其系统辅件(BOP,Balance Of Plant)组成。BOP主要包括空气供应系统、氢气循环系统、水热管理系统和控制系统等。

氢燃料电池工作图:

数据来源:高工产研氢电研究所(GGII),广发证券发展研究中心

电堆是车用燃料电池系统的功能中枢,它的性能对燃料电池系统乃至燃料电池整车的性能起关键性作用。燃料电池电堆主要由多层膜电极和双极板交替层叠组成,在各膜电极与双极板之间嵌入密封层,在双侧用端板压紧后,由紧固件固定而成。

6. 终端应用:应用前景广阔,汽车领域先行

早期燃料电池的应用主要集中在潜艇、航天等特殊领域。在民用领域,燃料电池的应用主要包括固定式电源、交通运输和便携式电源三大类领域。

可再生能源结合氢储能技术路线被认为具备规模大、周期长、可跨季节储能等突出优势,是“新能源+储能”的重要发展方向,将与电化学储能互补,共同构成主要储能方式。

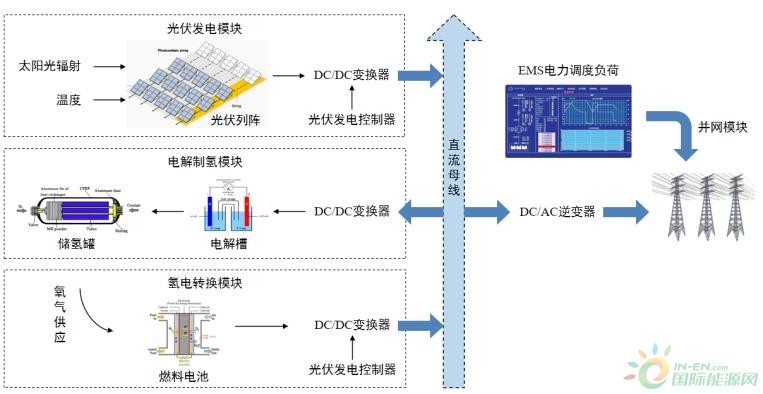

风力或光伏发电制氢实现“新能源+储能”工作原理示意图:

风力发电制氢实现氢储能

光伏发电制氢实现氢储能,资料来源:上海治臻招股说明书

氢燃料电池汽车是氢能源应用的开端,在国家政策引导下氢燃料电池客车、物流车等商用车率先示范应用。未来在重型工程机械、轨道交通、船舶、无人机等非道路交通运输领域,储能领域,炼铁炼钢、绿氢化工、天然气掺氢等工业领域,建筑领域,医疗领域,以及军用单兵装备、深海装备领域等,都有望随着技术的进步,推进商业化应用,扩展氢能的应用规模。

四、中国氢能发展的挑战与机遇

1.技术进步及规模化发展是氢能行业成本下降的核心推动逻辑

成本是制约氢能发展最主要的因素,产业链多个环节成本均有下降空间。

制氢:目前化石能源制氢占据主导地位,技术成熟,但储量有限且未能根本解决碳排放。需要通过碳捕捉、碳储存技术实现减排,而CCUS技术尚未成熟,成本较高。最理想的方式是可再生能源电解水制氢,碱水制氢技术成熟,初步实现商业化应用,PEM/SOEC制氢示范为主,但均存在制氢过程中耗电量大、设备成本高的现状。

随着可再生能源发电成本进一步降低,如现西部地区可再生能源丰富、多地发展分布式光伏/风电、推行“每人1千万光伏”方案等;制氢核心设备成本下降、能效提升,可再生能源电解水制氢将逐渐成为主流,解决氢源问题。

储运:高压气态配合长管拖车方式效率不高。液氢技术不成熟、成本高,我国可用氢气管道里程仅400公里、同时存在氢脆现象、新建难度高、成本投入大的问题。目前液态储氢技术和金属氢化物储氢技术等取得了较大进步,是大规模商用的主要发展方向,但储氢密度、安全性和成本之间的平衡关系亟待解决。

加氢站:我国加氢站建设速度较快,以气态加氢站为主,存在单站储氢量小、部分设备及零部件仍需进口、各项成本高昂需政策驱动等现状。例如部分城市一地难求,且实际审批流程较多,速度较慢。近期中石油、中石化等能源龙头企业在力推加氢站建设,油氢合建站、油改氢站可结合现有基础达到降本增效,同时液氢加氢站、制氢加氢一体站也在规划中。

燃料电池:“八大件”核心部件及材料初步国产化,但部分材料如质子交换膜、碳纸、催化剂等以进口为主,国内产品在成本、性能和批量化上与国外还存在差距。这是国内科研院所和企业重点突破的方向之一,如鸿基创能MEA产品已达到国际水平、国鸿氢能的电堆产品持续技术升级,连续5年销量第一、势加透博空压机市占率近80%、多个科研院所先进技术、关键设备、关键材料等方面持续研发。

终端应用:国内现阶段应用以氢燃料电池车为主,国内燃料电池车辆保有量刚突破1万,市场销量有限,生产规模小导致整车成本较高,车辆上游燃料电池系统成本占比50%-70%,所以上游技术进步、国产化带来的降本提效及规模化销售是关键因素。

目前在国补、地补政策的加持下,部分地区车辆已经可以做到与柴油车平价,这将加快燃料电池车辆规模化发展,并联动上游核心部件及材料成本进一步下降。

2.产业链协作,防范无序竞争

氢能源产业链条长,可带动传统产业转型升级,各地政府发展氢能的积极性颇高,多地发起氢能产业园区建设,招商引资产业链多个环节企业落地。部分地区经济实力、市场容量、产业基础等方面并不适合全产业链发展氢能,易出现产业低水平重复和资源浪费。润土投资计划联合已投及拟投产业链各环节20余家头部企业,打造产学研结合、区域联动、产业互补的氢能平台,推动产业链协同发展。

我国氢能刚刚步入发展期,技术、平台和人才是支持我国氢能产业发展的生长点。当前各类技术设备还在不断完善改进中,需要高校、科研院所、产业和资本多方共同努力,聚焦重点领域和关键环节技术突破,推动国家氢能产业良序发展。

切换行业

切换行业

正在加载...

正在加载...