韩国作为态度坚定的发展氢能的国家之一,在氢能产业发展的现状究竟如何?未来市场又有何种机遇?

10年投资额翻倍增长

韩国在氢能产业上投资很大。自2017年以来,韩国的公共和私人资金持续进入氢能市场。

韩国的氢工业规模预计将翻一番,从2020年的14.1万亿韩元(753亿人民币)增加到到2030年的26.8万亿韩元(1431亿人民币)。这种增长将受到来自现代等大型本土企业的投资的影响。现代汽车提出了7.6万亿韩元(406亿人民币)的“燃料电池愿景2030”。

2017年,文在寅总统宣布了他的“新的可再生能源3020”政策,政策有望使韩国新能源和可再生能源的利用占比提高到2030年的20%,韩国当前的数字只有8.8%。

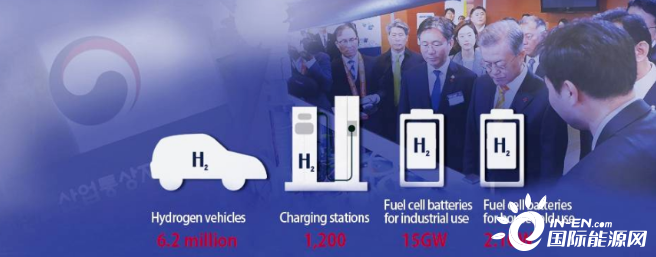

在此基础上,韩国政府宣布2019年氢经济路线图。规划了到2040年将部署15GW的公用氢能,和2.1GW的商业和住宅燃料电池。在电动汽车方面,目标是到2040年,拥有590万辆燃料汽车,60000辆燃料公交车,1200座加氢站。

选择氢能是环境所限

韩国有5100万人口,是世界第12大经济体,GDP1.2万亿英镑。2019年,人均GDP为21841英镑。韩国贸易依存度高达80%以上,其经济严重受到中国、美国和日本的经济的影响。在短短60年的时间里,韩国经济已经从传统农业经济转型为高价值产业经济,如汽车、造船和先进制造业。

虽然经济发达,但韩国是能源资源极度贫乏的国家,几乎没有任何化石能源储量,水能等可再生能源的可开发量亦十分有限。煤炭、石油、天然气几乎都依赖进口。为了提高本国能源自给能力,韩国政府不得不日益注重发展核电。

但自从日本福岛核电事故之后,韩国对于核电的态度急转直下,在韩国古里核电站1号机组的退役仪式上,韩总统文在寅表示,其领导的新一届政府打算放弃“以核能为中心的能源政策”,全面取消正在准备的新核电站建设计划,现有核电站也不再批准延期运行。

韩国的可再生能源资源并不丰富,不仅国土面积小,而且约70%的国土面积是山地,安装风光电站十分昂贵。可再生能源发展亦较晚,到2005年以后才陆续开始新建风电与光伏电站。2015年,水电与其它可再生能源发电的占比则不足1%。

由此可见,韩国为了保证能源的独立性和安全性,必须要选择一种新的可以大规模应用的能源,氢能就这样被选中了。

韩国氢能政策法规逐步完善

韩国第一个全面的氢经济愿景可以追溯到2005年9月,当时MOTIE(韩国贸易、工业和能源部)宣布了“实现氢能和新可再生能源经济的总体规划”。2000年代早期的特点是政府对氢经济持乐观态度,政府雄心勃勃:规划了到2020年生产200万辆燃料电池汽车(FCEV)的计划,但实际截至2020年7月,市场上累计销售了FCEV约10144辆(含出口)。而在,燃料电池方面,政府计划到2020年,用于发电的燃料电池装机容量为3100MW,而实际上燃料电池的总装机容量截至2019年仅约为375MW。

2019年1月,韩国政府公布了氢经济路线图,该路线图有9大亮点:

在氢气公共汽车方面:

该计划要求在2019年推出35辆公交车,到2022年这个数字将增加到2000辆,到2040年将增加到41000辆。

氢卡车:

从2021年起,公共部门将垃圾收集车和清扫车转换为氢卡车,并逐步将其传播到私营部门,如物流卡车和货车。

能量场:

到2040年,供应15GW的燃料电池用于发电。

▲ 燃料电池的开发:307.6MW(2018年)→1.5GW(国产1GW,2022)→15GW(2040)。

▲ 到2040年,为家庭和建筑物提供2.1GW(940,000个家庭)的燃料电池。

氢气生产:

到2040年,氢气年供应量将达526万吨,每公斤价格将达到3000韩元。

▲ 使用约50,000吨(250,000氢气车辆)。

▲ 海外生产:建立海外生产基地,稳定氢气生产、进口、供需。

储存和运输

▲ 通过多样化储存方法(如高压气体,液体和固体)来提高效率。

▲ 放宽对高压气体储存的规定,开发液化和液体储存技术,具有极佳的安全性和经济性。

▲ 使用管拖车、管道、使用轻型高压气态氢气管拖车,降低运输成本,建立连接整个国家的长期氢气管道。

建立安全管理体系,创建氢工业生态系统

▲ 确保安全。

在从生产到储存,运输和利用的整个时期内建立可靠的安全管理体系,以确保公众信任。

为此,将颁布一项关于氢气安全管理的特别规定,并根据国际标准制定或修订加油站部件和系统的安全标准。安全评估中心也将开始运作。

提高国家意识,提供有关氢生产安全的准确信息,并建立氢安全指南。

氢经济支持的法律依据

▲ 2019年,将颁布“氢经济法”(临时名称),以制定实施氢经济的基本计划,并建立氢经济的法律基础。

通过培育中小企业强化生态系统

▲ 政府将通过开发有条件的采购技术,支持核心人力,扩大设施投资和运营支出,积极引领中小企业和中型企业的发展。

建立官僚氢经济激活系统

▲ 委员会将制定和运作由总理主持的“氢能经济促进委员会”,以制定法律,并审查在中长期内建立专门的支持和促进机构。

政府预计氢能经济将成为2040年创新增长的推动力,每年可实现43万亿韩元的增加值和42万个新增就业岗位。

在氢能的立法方面,韩国国民议会于2020年2月通过了《氢能法》,以期建立一个法律框架。

2020年7月,韩国政府宣布了一项旨在到2025年提供190万个工作岗位的韩国新政。新政提供近160万亿韩元(8546亿人民币)的资金,投资领域包括数字、绿色经济和“安全网”。中央政府提供115万亿韩元(6135亿人民币)的资金,其余的资金将来自来自地方政府和私营部门提供。

今年韩国产业通商资源部长官文胜煜2月11日在首尔主持“能源行业碳中和民官交流会”时表示,为确保氢能、关键矿产等能源供应链稳定,政府正在推动制定《资源安全特别法》。韩产业部表示,政府已根据相关法案管理石油和天然气供应。为对确保稀有矿物、氢能等新能源供应链安全采取具体措施,将争取在年内完成法案的制定工作。

由此可见,韩国氢能的政策立法也在不断完善的过程中。

韩国氢能应用空间很广

事实上在氢能应用领域,韩国也有非常广阔的空间。

固定发电

韩国的住宅和商业燃料电池市场并没有那么成功。韩国规定:建筑物面积超过1000m2,至少需要30%的额外能源(来自新能源或可再生能源)。

MOTIE提供补贴

对于5种类型的住宅和商业住宅用户的:太阳能、太阳能热、燃料电池、地热和风能用户,燃料电池的补贴最高可达9900英镑/KW。类似的补贴适用于住宅燃料电池,最高可达最高10000英镑/KW。

燃料电池汽车(FCEV)

2019年1月至10月,全球销售的燃料汽车中有一半以上韩国生产的。韩国现代制造的汽车超越了日本的丰田和本田,实现了世界第一的FCEV销量。在国内市场,FCEV销量增长比纯电动汽车(BEV)更快,尽管基数要小得多,这要归功于政府补贴。

中央和地方政府对燃料汽车进行补贴,补贴适用于任何电动车车型,韩国几乎所有的FCEV都是由现代公司提供的。现代最新款FCEV的“Nexo”型号售价7200万韩元(38.5万人民币)。中央政府提供2250万韩元的补贴,地方政府提供1000万-2000万韩元的补贴。在首尔,政府为消费者支付约3250万韩元的补贴。除了最终用户补贴,政府以免税优惠的形式为消费者提供进一步的激励措施。作为1类低排放车辆,FCEV是也有资格获得高达50%的公共停车位折扣。韩国高速公路公社(KEC)提供50%的高速公路通行费折扣。

燃料电池客车(FCEB)

现代卡车巴士是市场上唯一的燃料巴士。其FCEB原价在6.3亿韩元(336万人民币)左右,但却可以从中央政府获得了约1.5亿韩元的补贴,以及来自地方政府的1.5亿韩元补贴,这使的车价降至3.3亿韩元。

该国的目标是到2022年有2000辆巴士上路。路线图的目标是到2040年有60000个巴士汽车投入运营。韩国有四家巴士原始设备制造商:现代卡车巴士、爱迪生汽车、Woojin IS和Zyle Daewoo。虽然现代和爱迪生已经拥有电池(BEV)公交线路并专注于零排放。Woojin IS和Zyle Daewoo计划将现有的CNG巴士作为目前的主要产品线。就国内纯电动客车销量而言,现代卡车巴士是最大的参与者,在2019年,市场份额为32%。紧随其后的是爱迪生汽车,市场份额为29%。

FC卡车

现代卡车巴士公司最近开始量产世界上第一辆燃料电池卡车——XCIENT。卡车的储氢能力为约32kg。2019年,现代汽车与瑞士合资公司成立现代氢动力(HHM)公司。

FC无人机

韩国有3300多个岛屿,向这些偏远地区运送货物具有挑战性。这时,可以看到无人机作为一种解决方案。

韩国有20多家无人机公司,除了DMI、Giantdrone,也有众多小公司。当前的韩国的法规规定允许总重量不超过25公斤(包括FC系统和储罐)的无人机飞行在居民区。无人驾驶出租车也在政府的长期议程上,这将需要很多更广泛的规定。根据国家氢能技术路线图(NHTR),政府的目标是到2040年,实现无人出租车的普及密度达到2kW/kg。

实现这些应用离不开加氢站的大力支持。据了解,目前,有38座HRS(加氢站)在韩国运营。这其中绝大多数是“卡车”式车站。HRS分为两大类:常规HRS 650kg/一天和公共汽车HRS 1000kg/一天的加氢能力。HRS通常建在靠近CNG的地方车站(大多数韩国巴士使用压缩天然气)或液化石油气车站(大多数韩国出租车使用液化石油气)。

HRS的氢气价格在7100韩元(38元人民币)/公斤和8800韩元(47元人民币)/公斤包括10%的增值税。氢气比汽油、柴油或液化石油气便宜得多。尽管没有政府规定的价格上限,但8800韩元(47元人民币)/公斤已成为HRS的标准价格。

由此可见,韩国发展氢能的大环境非常不错,国家政策、基础设施都相对较为完善,关键还有一大批诸如现代集团、斗山集团这样的大型企业作为支持,其产业增长目标大概率能如期实现。

素材来源:intralink 全球氢能网 维科氢能等

切换行业

切换行业

正在加载...

正在加载...