种种迹象表明,氢能正在迎来新一轮的发展高潮。

氢能是目前已知能源中最为清洁的能源。氢气无色无味、来源广泛,氢燃烧热值是汽油3倍,焦炭的4.5倍,生成产物为水。氢能源以其可再生、可持续、清洁化、无污染、效能高等特点被认为是“终极能源”。

在"双碳"目标驱动下,氢能近年来也得到了国家政策的大力扶持。自2019年两会开始,氢能被首次写进《政府工作报告》,全国各地掀起氢能发展热潮。据不完全统计,国内目前已有50多个地级市发布氢能产业规划。业内人士透露,氢能顶层设计文件也有望在近期出台。

行业长期发展潜力叠加政策利好,资本市场反应迅速。自2020年2月初以来,氢能源板块涨幅悄悄翻了一倍多,成为同期表现最亮眼的板块之一。

但氢能产业链长,涉及关键核心技术多。我国氢能产业从整体看,关键零部件主要依靠进口,关键组件制备工艺与国际领先水平仍有明显差距,存在核心技术薄弱等现象。

这意味着,在当下一众上市公司中,谁能真正成为氢能龙头还并不明朗。但可以肯定的是,如此巨量的氢气制备最终都要回归到储运的问题。这也在无形之中给储运行业的老兵——中集安瑞科带来了价值重估的机会。

打开氢能储运想象空间

1980年成立的中集集团起源于深圳,全称是中国国际海运集装箱(集团)股份有限公司,是我国第二家与外企的合资企业,由招商局与丹麦宝隆洋行共同出资成立。

航运业与经济的发展呈现着正相关的关系,在中集的创立之初这一要素也直接影响着整个海运行业,随之带来的问题就是市场对航运业需求不稳定,中集的订单量极少。

1986年,经历了多年来的亏损之后,处在破产边缘的中集集团开始了“内部清盘”,丹麦宝隆洋行退出公司经营管理,中集转由招商局负责经营管理。

直到80年代末期市场开始复苏,中国经济发展步上了一个新的量级,中集也凭借着一个集装箱的成本低于行业平均50-100美元迅速崛起。到了1996年,中集以20%的市场份额超越韩国、日本成为世界第一集装箱企业,成功脱颖而出。

2020年,新冠疫情席卷全球,疫情控制最好的中国作为世界制造工厂,发挥了全球供应中心的角色,海外需求的回升、出口贸易的景气度回升,市场对航运的需求一度持续处于相对高位。这种背景下,最终造就了集装箱“一箱难求”的景象,也让中集顺利跻身千亿市值俱乐部。

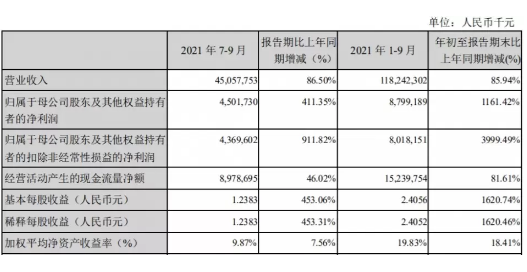

根据2021年第三季度报显示,中集集团正式发布了2021年第三季度业绩报告。报告显示,2021年1-9月,中集实现营业收入1182.42亿元,同比上升85.94%;归母净利润87.99亿元,同比上升1161.42%。

投产39年、上市27年的中集集团并非只有集装箱这一项业务,做大做强之后也进行了多元化布局。一方面,中集开始探索运输车领域,从2002年到2007年,从侧帘车→厢式挂车→罐箱车,从美国→澳洲→北美,再回到国内进行自主研发,中集在半挂车领域销量已经突破世界第一。

另一方面,中集开始探索能源化工及食品装备、海洋工程、物流运营、空港设备等领域,利用中国制造,为其在整整24个领域取得了世界第一。

近年来,减碳已经成为世界各国经济发展的重要命题,而氢能因其完全绿色的天然优势也成为了各国不断下注,美国、欧洲、俄罗斯、日本等主要工业化国家和地区均已将氢能纳入国家能源战略规划。根据国际氢能委员会最近发布的报告,自今年 2 月以来,全球范围内已经宣布了 131 个大型氢能开发项目,全球项目总数达到 359 个。

而在中集集团的能源业务版图上,旗下子公司中集安瑞科正在打开未来氢能储运的想象空间。

万亿赛道的“搬运工”

从全球氢能布局规划上来看,预计到 2030 年,全球氢能领域的投资将激增至 5000 亿美元。根据中国氢能联盟预测,到2030年,我国氢气需求量将达到3500万吨,在终端能源体系中占比为5%;到2050年,预计需求量将达到6000万吨(相当于2020年的292.68%),在终端能源体系中占比为10%,产业链产值达到12万亿元/年。

但客观而言,氢能的发展还处于历史的初级阶段,在大规模商业化的应用前还存在着诸多掣肘。

举例子来说,在氢能的上游制备上,存在碱性水电解、水煤气和重整制氢和PEM等新型电解水制氢等多种方法;在下游的汽车应用上,存在着氢燃料电池和固态氧化物燃料电池两种不同路径。受限于成本、技术突破和效率等诸多因素,目前整个行业还未找到最优解。

不过,这并不意味着氢能的发展路径是模糊的。

在上游制氢环节,随着光伏/风电产业发展,集中式光伏所带来的的度电成本下降,尤其是弃风弃光的浪费,势必会对当下的蓝氢(通过裂解煤炭或者天然气获得氢气)与灰氢(对焦炭、纯碱等行业的副产物进行提纯获取氢气)造成影响,整个行业转向绿氢(利用风能、太阳能等可再生能源制氢)是大势所趋。

在下游应用上,仅在汽车行业领域,氢能源汽车就保持了较高增速,2016年和2019年年复合增长率分别为63%和114%。截止2020年底,我国氢能源汽车保有量为7,352辆。

成立于2004年的中集安瑞科,作为天然气设备领域多年的深耕者,凭借积累下的优势成为了大力发展氢能储运的基础。

首先,天然气是目前能源类较为接近氢气的气体之一,无论是从物理性质还是化学性质上都有着相近之处,在储运的发展路上也极为相似;

其次,中集安瑞科旗下业务包括了清洁能源、化工环境、液态食品行业,在运输、储存、加工的关键装备、工程服务及系统解决上得以全产业链布局。这使得中集安瑞科可以将其业务模式在氢气上复制推广;

最后,早在2006年开始,中集安瑞科就开始布局氢能业务, 20多年储能能力的积淀也为对氢能产业链上下游的切入打下了基础。

如此种种也意味着,随着氢能赛道的持续火爆,中集安瑞科在氢能储运的地位不容忽视。

氢能研发各环节有门槛

实际上,氢能的研究并不是近几年才开始的。早在20世纪70年代,世界上许多国家和地区就广泛开展了氢能研究。2003年,时任美国总统小布什就在美国发起过“自由车倡议”,其重点即为资助汽车氢动力领域的研究与实践,为美国能源寻找新的替代品。

时至今日,氢能的利用依旧没有像新能源车一样被迅速推广开,一个最重要的原因就是技术的壁垒。欧盟、日美等国曾一度搁置氢能源的发展就是因为氢能利用的成本较高,没有办法大范围的应用。

而从另一个层面上来说,氢能研发的各个环节都有门槛,储氢也不例外。

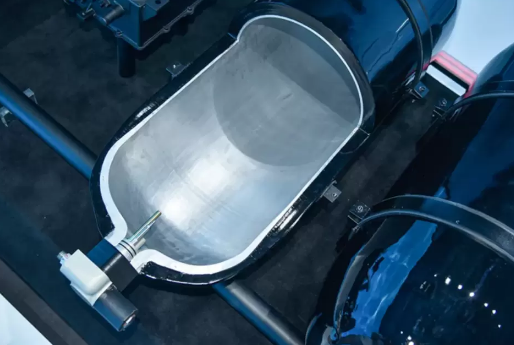

对于所有入局者而言,储氢上连氢气制造,中承氢气存储,下接氢气应用,从行业来看,理想的储氢方式要求高储氢密度、快速吸/放氢速度,同时要求使用寿命长、安全性能好、成本低。这对当下的储氢市场提出了挑战。一个关键的环节都是绕不开的——储氢瓶。

目前储运氢主要分为气态储氢(高压是目前主流、对压力容器要求高)、液态储氢(火箭发动机等航天领域应用广泛,成本高)和固体储氢三种方式。

我国加氢站最常用、最成熟的储氢技术是高压气态储氢,其储存方式是将工业氢气压缩到耐高压容器中,钢瓶是最常用的高压气态储氢容器,具有结构简单、压缩氢气制备能耗低、充装和排放速度快等优点,但也存在着安全性能较差和体积比容量低等不足。

从当前氢能瓶的技术迭代方向上看,高压气态储氢容器已从纯钢制金属瓶(I型)、钢制内胆纤维缠绕瓶(II型)发展到了铝内胆纤维缠绕瓶(III型)及塑料内胆纤维缠绕瓶(IV型)阶段。

而IV型产品对比III型,无论是在材料、成本、寿命等方面,在未来70MPa标准趋势下,IV型产品的优势更为明显。

不过,IV型产品虽优,却也存在着技术上的难题——由于采用树脂内胆,使得安全性大幅降低,耐热性、氢气渗透、容易破裂,密封等等问题对制造工艺、复合材料的开发提出了重重挑战。核心技术被日、美等国家掌握,属于“卡脖子”技术。

国内,中集安瑞科在Ⅳ型瓶领域领先布局,并取得了一定的成绩。

从2013年承担海南文昌航天发射中心液氢储存装备任务到承担科技部液氢装备863工程,中集安瑞科不断领跑。据官网数据,截止2020年底公司已累计为国内加氢站提供45MP储氢容器30座以上,累计出口美国加拿大、韩国加氢站45MP储氢容器200座以上。

2021年3月,中集安瑞科又宣布与Hexagon设立合营公司。后者是全球最先进的四型高压储氢瓶技术的持有者和制造商之一,在材料、工艺和技术上处在行业一流水准。

根据合营公司的规划,高压储氢瓶合资公司计划设立年产能约为10万个储氢瓶的生产线,将通过升级现有的生产设施来打造三型储氢瓶的产能,三型瓶产品预计将于2021年产生收入贡献。而四型储氢瓶的生产设施建设预计最早将于2021年第二季度开始。

这同时意味着,中集安瑞科有望成为IV型瓶的国产化生产线的先驱者。业内人士预计,10万个储氢瓶的生产线,对应2025年30.95万个储氢瓶的市场总量,公司有望在2025年实现储氢瓶市场约32.31%的市场份额。

可以预见,前景广阔、超万亿氢能源赛道未来会愈加拥挤,“淘金者”将不尽其数。但从商业的角度上来说,谁能持续分一杯羹的答案永远是 “卖水人”。

切换行业

切换行业

正在加载...

正在加载...